教育費の中でも、特にかかるのが大学の学費です。もちろん高校までも教育費は必要ですが、大学の学費はそれまでよりも大きく、負担となるご家庭もあるでしょう。

今回は、教育に最低限用意すべき金額を、高校卒業まで、大学卒業までに分けてご紹介すると共に、大学の学費が払えない場合の対処法をご紹介します。

あらかじめ教育費で困らないための準備方法についてもご紹介しますので、まだ子どもが小さい場合も、ぜひご参考にしてください。

(1)教育に最低限用意すべき金額とは?

子どもがいる場合、幼稚園から高校卒業、そして大学卒業までどのくらいの教育費がかかるのか気になる人も多いでしょう。小学校や中学校は義務教育で、公立の学校であれば教育費はそれほどかからないかもしれませんが、私立を選んだ場合にはどうなるのか、知っておけば選択の幅も増えるでしょう。

高校卒業までにかかる費用

幼稚園に行かない選択肢もありますが、集団生活に慣れる、基本的な生活習慣を身につけるなど、小学校に入る前の準備として、幼稚園に通わせるご家庭がほとんどです。幼稚園から高校卒業まで、私立と公立に分けてどれくらい教育費がかかるのか確認していきましょう。

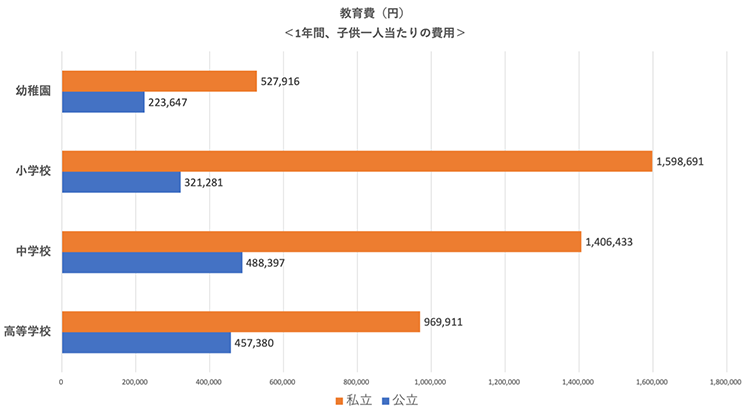

1年間、子ども一人あたりの費用は以下の通りです。

公立幼稚園 223,647円

私立幼稚園 527,916円

公立小学校 321,281円

私立小学校 1,598,691円

公立中学校 488,397円

私立中学校 1,406,433円

公立高等学校(全日制) 457,380円

私立高等学校(全日制) 969,911円

参考:文部科学省 平成30年度 子供の学習費調査の結果について

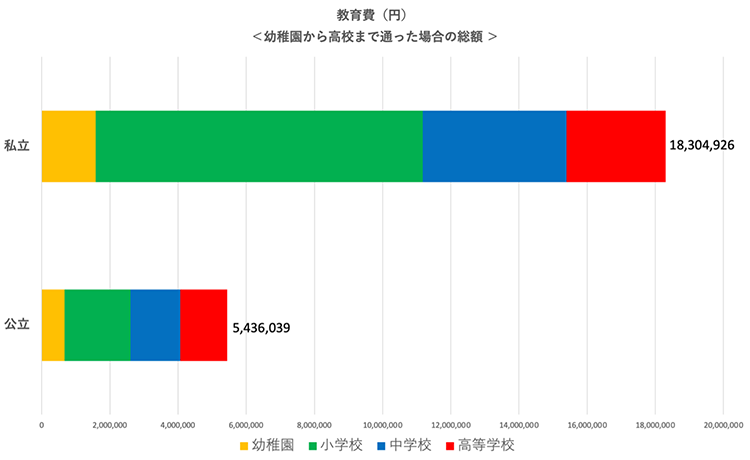

上記の金額を元に、幼稚園から高校まで公立に通った場合の総額を計算してみましょう。

公立幼稚園 223,674円×3年間=671,022円

公立小学校 321,281円×6年間=1,927,686円

公立中学校 488,397円×3年間=1,465,191円

公立高等学校(全日制) 457,380円×3年間=1,372,140円

合計 5,436,039円

私立に通った場合はどうでしょうか。

私立幼稚園 527,916円×3年間=1,583,748円

私立小学校 1,598,691円×6年間=9,592,146円

私立中学校 1,406,433円×3年間=4,219,299円

私立高等学校(全日制) 969,911円×3年間=2,909,733円

合計 18,304,926円

公立に比べ、私立は3倍弱の費用が必要なことが分かります。ただし、2019年10月から幼児教育・保育の無償化がスタートし、2020年4月からは高等学校等就学支援金制度で私立高校への支援が拡大されているため、今後は私立と公立の差は小さくなっていくと考えられます。

大学卒業までにかかる費用

大学は、高校までの学費に比べ一気に負担が大きくなります。国立大学と私立大学に分けて確認していきましょう。

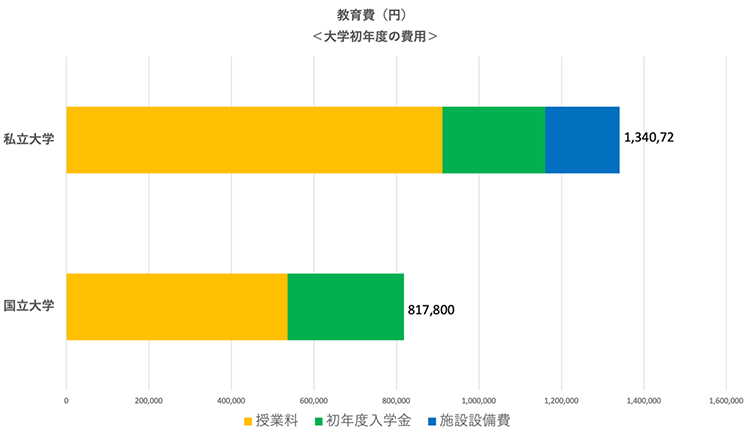

国立大学

授業料 535,800円

初年度入学金 282,000円

年間合計 817,800円

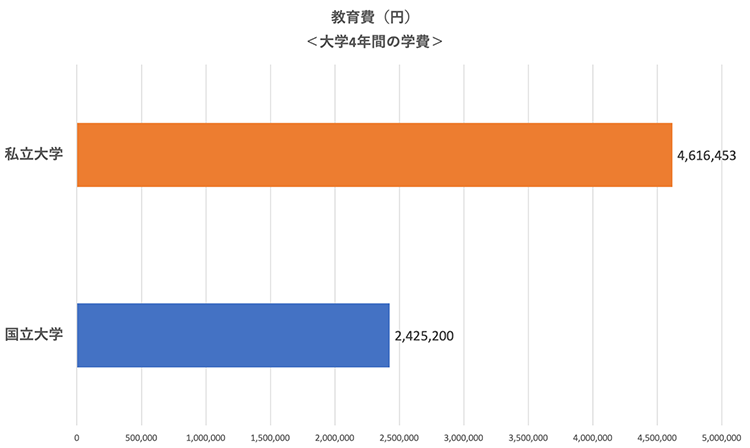

4年間在籍 2,425,200円

私立大学

授業料 911,716円

初年度入学金 248,813円

施設設備費 180,194円

合計 1,340,723円

4年間在籍 4,616,453円

参考:文部科学省 私立大学等の令和元年度入学者に係る学生納付金等調査結果について

私立大学の初年度学生納付金等の推移

国公私立大学の授業料等の推移

大学では入学する時に必要となる入学金のデータも表示しました。大学は学部によっても学費に差があるためあくまで目安ですが、4年間通った場合は国立大学と私立大学で倍程度の差があることが分かります。また、医学部等はこれよりも学費が高い傾向があり、学部によって学費の差が大きいため、目指す学部の学費をあらかじめ確認のうえ、余裕をもって教育費を準備しておくとよいでしょう。

(2)大学の学費が払えない場合どうなる?

大学に入学したものの、学費が払えない場合にはどのようになるのでしょうか。

まず、学費は納入期限までに納めないと未納者となり、特定の期限までに納めないと滞納者となります。

納入期限は、学校によって異なりますが、学期の開始月〜翌月に設定されることが多いです。特定の期限も学校によって異なります。

納入期限までに学費を納入しない場合、郵便などで「授業料納入のお願い」が届きます。小規模の大学では、学生に直接封書が手渡されることもあるでしょう。この文書には新しい特定の納入期限が記載されていて、その期限までに学費を納入すれば罰則が与えられることもありません。

しかし特定の期限までに学費を納めないと、今度は督促状が送られます。督促状に書かれている納入期限までに納めない場合には、退学手続きとなることもあります。

大学によって異なりますが、学費滞納が続くと退学処分や除籍処分となる可能性があります。退学処分であれば、履歴書に「〇〇大学中退」と記載ができますが、除籍処分では大学に在籍した履歴が残りません。履歴書にも「〇〇大学除籍」と書くことになるため、就職などで履歴書を出す場面では印象が悪くなることは否めないでしょう。

(3)直ぐに学費が必要な場合の対処方法

学費が納入できないと、退学処分や除籍処分となってしまいます。そのような状況を避けるためにも、学費が支払えない状況に気付いたら、すぐに対処するようにしましょう。急ぎで学費を準備できる方法をご紹介します。

教育ローンを利用する

大学の学費が足りない場合には、教育ローンを利用することができます。この教育ローンには、国(日本政策金融公庫)の公的なものと、銀行などの民間のものがあります。

まず、国の教育ローンは、お借入れ上限額が350万円までと決められています(自宅外からの通学など、所定の条件を満たす場合は450万円)。

金利は固定金利で年2.40%(2024年5月1日現在)と、比較的安く設定されているうえ、ひとり親家庭で世帯年収が200万円以内等の条件を満たせば、金利の引下げもあります。

返済は、借入れの翌月からスタートするものの、在学中は元金の返済をせずに利息だけの支払いを選択することも可能なため、経済的負担を減らすことも可能です。

ただし、世帯年収に制限もあり、子ども一人の場合には、世帯年収790万円まで、子ども二人では世帯年収890万円までとなっていて、その年収を超えている場合には借りることができません。また、1年中申込みはできるものの、申込みから資金の振込みまで20日程度かかり、緊急で学費が必要という場合に間に合わない可能性もあります。

なお、新型コロナウイルス感染症によって影響を受け、収入が減ってしまった世帯に対し、世帯収入上限の緩和や、返済期間を3年間延長する特例措置が用意されています。

一方、民間の教育ローンは、借入れ上限額が金融機関にもよりますが500〜3,000万円までと幅があり、国の教育ローンの上限額を大きく上回ります。申込みから資金の振込みまで、最短翌日の金融機関もあることから、緊急に学費の支払いが必要という場合にも対応可能です。

民間の教育ローンは保護者が借りて保護者が返済する仕組みで、返済能力があるかどうかが申込条件の決め手となります。審査のために年収を証明する書類が必要となるため、安定した年収がある方が有利になる場合が多いでしょう。

金融機関によって金利も異なり、国の教育ローンに比べると高い傾向があります。金利が高いということは、返済額が多くなるため将来的には経済的不安を抱えることもあるかもしれません。

返済は借入れの翌月から発生しますが、大学に通っている間は返済額を少なく設定することや、子どもが大学を卒業し社会人となった時に返済者を子どもに移す「リレー返済」ができる金融機関もあります。

祖父母に支援をしてもらう

ご家庭によっては、祖父母に学費を支援してもらうことを検討してもよいでしょう。「教育資金贈与非課税制度」も整っていますので、祖父母から孫へ資金を一括して贈与しても、子ども一人あたり1,500万円までの教育費であれば、贈与が非課税になります。ただし、この制度の期間は令和5年3月31日までというのと、年齢は30歳まで、そして使途についても教育資金のみと制限されています。つまり、祖父母から贈与された額は、教育費として30歳までに全額使い切る必要があるのです。使い切れなかった分は贈与税の課税対象となります。

しかし、今回のように大学の学費が足りない場合には、その分の金額だけをこの制度で贈与してもらえば、使い切れないという心配はありません。この制度では、非課税限度額の1,500万円まで、複数回に分けて贈与も可能です。もし祖父母に経済的な余裕があるのであれば、支援を願い出るのもよいでしょう。(2021年12月2日現在)

学費の延納・分納・減額を相談してみる

学費が払えない状況となったことが分かった時点で、大学に相談することをおすすめします。大学にもよりますが、学費の延納(支払日を延期)や分納(学費の支払いを複数回に分ける)に対応してもらえることもあります。また状況によっては、学費を免除してもらえるケースもあります。申請方法や対応については大学によって異なります。授業料納入のお願いや、督促状を受取る前の段階でも、支払えない状況が分かっているのであれば、迷わず学生課や会計課、財務課等に相談してみましょう。

延納や分納ができれば、奨学金制度を利用する等の学費を工面するための選択肢も増えます。

(4)学費の支払いまでに猶予がある場合の対処方法

学費が払えない状況でも、支払日まで猶予があれば以下のような方法がとれるでしょう。

奨学金を利用する

経済的な理由で大学に進学できない人に対して学資金を給付、融資する制度として、奨学金制度があります。大学入学前にすでに経済的な問題があれば、この制度を利用していたかもしれませんが、大学在学中に様々な理由により経済的な問題が発生することもあるでしょう。

奨学金は、入学前はもちろん、在学中でも申込みをすることができます。多くの大学生が利用している日本学生支援機構の奨学金の「利息付きの貸与」「無利息の貸与」「給付型」の3種類についてご紹介します。

利息付きの貸与

第二種奨学金とも呼ばれ、利子が発生します。月額20,000円から120,000円までの貸与額です。私立大学の医・歯学の課程の場合、40,000円の増額、私立大学の薬・獣医学の課程の場合には20,000円の増額も可能です。

奨学金ではありますが、貸与型のため原則として返還する必要があり、返済義務は学生本人が負います。

無利息の貸与

第一種奨学金と呼ばれるタイプで、返済義務はあるものの無利子で借りることができます。無利子のため、選考基準は比較的高めに設定されています。

給付型

返済義務のない奨学金です。2020年4月より、世帯収入が日本学生支援機構の定めた条件以下で、学びの意欲のある学生すべてが給付対象となっています。

所得制限は住民税非課税世帯と準じる世帯で、支給月額は75,800円までとなっています。

学費が支払えない場合は、奨学金を検討するのもよいでしょう。ただし、日本学生支援機構の奨学金は、受取りが大学入学後となっているため、入学金の支払いは間に合いません。奨学金第1回のお振込みも6月になるケースもあり、前期の授業料納入期日に間に合わない可能性もあります。そのため、入学金の支払いには注意が必要です。

奨学金はご紹介した日本学生支援機構以外にも、地方自治体や民間企業が行うものなど多数あります。自分に合ったものを選び、申込みを行うとよいでしょう。

学校独自の支援制度を利用する

大学によっては独自の支援制度もあります。独自の奨学金制度や特待生制度、入学料減免や授業料減免、授業料徴収猶予等が準備されているケースが多いでしょう。ただし減免措置を受けられる場合でも、いったん納入してから返還、となることもあるため、一時的にですがお金を用意しなければならないことがあります。

通っている大学に支援制度がないか、確認してみることをおすすめします。

母子父子寡婦福祉資金貸付金を利用する

20歳未満の児童を扶養している母子家庭、父子家庭では、必要資金を無担保で貸付ける「母子父子寡婦福祉資金貸付金」が利用できます。大学の学費等の教育費はもちろん、住宅資金、結婚資金等ライフイベントごとに資金を借りることもできるため、覚えておくとよいでしょう。

入学金、授業料に利用できるものには「就学支度資金」や「修学資金」があります。就学支度資金は、国公立大学では最大42万円、私立大学では最大59万円までが借りられます。修学資金は、大学の場合、月額で最大146,000円です。返済期間は20年以内で無利子のため、利子のつく奨学金より良いと選ぶ人もいます。

ただし、地方公共団体を通して申込みをすることもあり、審査から給付まで時間がかかる傾向があります。学費を納入する期日に余裕がある場合でないと、利用しづらいかもしれません。余裕を持って学費を納入する3ヵ月前から相談をするとよいでしょう。

(5)教育ローンの借入れをする場合

教育ローンを選んだ場合に知っておきたい申請条件や必要書類等をご紹介します。

教育ローンの申請条件

国の教育ローンは、設定された世帯年収の上限額を超えない人が申請することができます。申請条件は、給与所得者の場合には世帯年収、事業主の場合には世帯所得が以下の場合となります。

- 給与所得(世帯年収)

扶養する子供の数

1人 790万円以内

2人 890万円以内

3人 990万円以内 - 事業主(世帯所得)

1人 600万円以内

2人 690万円以内

3人 790万円以内

一方、民間の金融機関の教育ローンは、各金融機関によって対象者は異なります。

池田泉州銀行での申請条件は、「借入時に満20歳以上満65歳未満で最終返済の年齢が満70歳以下の方」「安定的に収入がある方」「銀行の営業エリアにお住まいの方」「日本国籍または永住許可等を受けている方」「保証会社の保証を受けられる方」などが条件になります。

教育ローン申請の流れ

国の教育ローンは、教育ローンコールセンターに電話をするか、支店窓口で借入申込書をもらい、専用の申込用封筒で日本政策金融公庫に郵送します。また、インターネットでの申込みも可能です。

申込みはいつでも受付けていますが、資金が必要な時期の2〜3ヵ月前の申込みが推奨されています。必要な書類が揃ってから審査が行われ、実際の融資まで20日程度かかるのが一般的です。

民間の教育ローンは、窓口に直接出向くこともできますが、インターネットでの受付も増えてきています。

池田泉州銀行では、インターネットで仮審査申込みをすると、最短3営業日で仮審査結果がわかり、そこから正式申込み、契約手続きを経て融資を受けることができます。もちろん店頭でも相談やお手続きができますが、インターネット契約の場合には店頭表示金利より年0.7%の金利引下げを受けることができます(2021年12月2日現在)。

また、仮審査結果は3ヵ月間有効のため、「教育ローンにするか迷っている」「どの銀行にするか決めかねている」という場合でも、仮審査まで済ませておくといざという時にスムーズに融資まで進むことができるでしょう。

教育ローン申請に必要な書類

国の教育ローンを申請するためには、以下の書類が必要です。

- 住民票の写し、または住民票記載事項証明書の原本(世帯全員・続柄を含むもの)

- 運転免許証またはパスポート

- 源泉徴収票または確定申告書(控)の直近分

- 預金通帳や領収書等、直近6ヵ月以上の支払い状況が分かるもの

入学資金として申込みする場合

- 合格通知書、入学許可証

在学資金として申込みする場合

- 在学を確認できる学生証、在学証明書

- 使いみちを確認できる書類(学校案内、授業料納付通知書等)

民間の教育ローンの場合には、一般的には以下のような書類が必要です。

- 本人確認書類

運転免許証、パスポート、マイナンバーカードなど -

所得証明書類

給与所得者の場合には、前年の源泉徴収票、確定申告書(第一表、第二表)など

自営業の場合には、前年の確定申告書(第一表、第二表)、税務署発行の納税証明書(その1、2)など - 使途確認書類

借入れした資金を教育費で使用するという確認書類が必要になります。 - 普通預金口座通帳

返済するために、お借入れをする銀行の口座が必要です。口座を開設していない場合には、事前に開設が必要になります。

(6)教育費で困らないための準備

子どもができたら、何年後に大学に入学するかはだいたい計算ができますので、生まれた時に「将来のために」と学資保険など準備するご家庭もあるでしょう。もちろん、進路の選択によって必要な学費も異なってくるものの、経済的な理由で進路を狭めないためにも、なるべく早くから教育費を準備しておくことをおすすめします。

教育費で困らないための準備についてご紹介します。

児童手当を貯金しておく

一般的に、3歳未満は月15,000円、3歳以降15歳に達した最初の3月31日までは月1万円が支給される児童手当は、子育ての大きな味方です。3歳未満までの35ヵ月で525,000円、3歳以降からの156ヵ月で1,560,000円受け取れますので、合計2,085,000円という金額は、国立大学4年間分の学費に相当する額です。

児童手当を使わずに、貯蓄しておくだけでも大学の学費に回すことができます。生活にある程度余裕があるのでしたら、その都度使うのではなく将来のために貯めておくのもよいでしょう。

学資保険に加入しておく

子供の教育費の準備としてオーソドックスなものが、学資保険です。入園、入学時、大学進学時など、一時的にお金が必要なタイミングや、満期時に保険金を受け取ることができます。また、不慮の事故等で契約者が亡くなった時には、それ以降の保険料の払込みが免除されるのも特徴です。

つみたてNISAを利用する

2018年1月より開始された、少額の長期・積立・分散投資を支援する非課税制度です。教育費のためにジュニアNISAもありますが、残念ながら2023年に終了となります。通常、株や投資信託で得た配当金・売買利益は約20%の税金がかかりますが、ジュニアNISAは投資した年から最長5年間、年間80万円まで非課税となるメリットがあります。ただし、払出し制限があり、3月31日時点で18歳である年の前年12月末まで、預り金を払出すことができません。これをデメリットと捉えることもできますが、大学進学のための資金のためであれば、強制的に払出しができないことをメリットと考える人もいます。まだジュニアNISAの口座を開設し投資をはじめることもでき、制度が終了した後も非課税のメリットを受けることもできますので検討してみるのもよいかもしれません。

子どもの教育費を考え、通常のつみたてNISAを利用するのであれば、対象年齢は20歳以上、非課税投資額の上限は年間40万円で、非課税期間は最長20年です。こちらは払出し制限がありませんので、必要なタイミングで払出しすることが可能です。

終身保険に加入しておく

直接、教育費に関わりがないと思われがちな終身保険ですが、途中で解約した時に解約返戻金が受取れることもあり、学資保険の代わりに利用する人もいます。亡くなった時や、重い障害を抱えた時に死亡保険金を受取れる保険で、一生涯に渡り保障が続きます。ただ、低解約返戻金型の終身保険を契約してしまうと、払込期間中の解約で、払込んだ保険料を下回る返戻金を受取ってしまう可能性もあります。保険内容、約款等をよく確認し、損をしないようにしましょう。

財形貯蓄を利用する

勤務先に財形制度(勤労者財産形成貯蓄)があれば、利用するのもよいでしょう。財形は、制度を導入している企業に雇用されている人のみが加入できる福利厚生制度で、毎月決まった額が給与やボーナスから天引きされるため、確実に貯蓄することができます。

(7)まとめ

今回は、学費が払えない場合について以下のような内容でご説明しました。

- 教育に最低限用意すべき金額

- 大学の学費が払えない場合どうなるか

- すぐに学費が必要な場合の対処方法

- 学費の支払いまでに猶予がある場合の対処方法

- 教育ローンの借入れをする場合

- 教育費で困らないための準備

高校、大学と進学するにつれ、教育費は高くなる傾向があります。公立と私立のどちらかを選ぶかでも、大きな金額の差があります。せっかく大学に入学したものの、学費が払えない場合には、退学処分、除籍処分となる可能性もあります。払えない時には、すぐに学費を準備できるよう、教育ローンや祖父母からの支援がもらえないか検討してみましょう。また、大学によっては延納・分納・減額が可能な場合もあります。状況が分かった段階で、督促状を受け取る前に早めに相談をするとよいでしょう。学費の支払いまでに猶予があれば、奨学金や学校独自の支援制度も選択肢になります。

国や民間の教育ローンの借入れをする場合には、申請条件や、申請の流れ、必要書類をそれぞれご紹介しました。さらに、教育費で困らないために、早い時期からできる準備方法には学資保険や児童手当の貯金、NISAなどの非課税制度の利用が挙げられます。

学費が払えない状態になり、せっかく進学したにも関わらず、勉学に集中できない可能性もあり、退学になれば子どもが困る状況となってしまいます。なるべく早くから教育費を準備することや、教育費を借りる方法を知っておき、万が一にそなえるとよいでしょう。

注目カテゴリワード

気になるカテゴリワードから

知りたい情報をみつけよう