NISA��iDeCo���A�^�p���ē������v�ɑ���ŋ����ېłɂ��邱�ƂŁA�����l�̎��Y�`�����菕�����鐧�x�ł��B���������A�^�p���ē���ꂽ�i�܂��͉^�p���瓾���j���v�ɑ��Ă�20.315���̐ŋ��������邽�߁A���ꂪ��ېłɂȂ郁���b�g�͂ƂĂ��傫���ł��B2024�N����VNISA���X�^�[�g���A���ڂ��W�߂Ă��܂����A���߂Ă��ꂼ��̎g�������l���Ă݂܂��傤�B

NISA�́A�����Ⓤ���M���Ȃǂœ����^�p�v��z�����Ȃǂ���ېłɂȂ�Ő��D�����x�ł��B��ېł̑ΏۂƂȂ���Z���i���������Ƃ�A�܂Ƃ܂������z�i�ꊇ�j�ł��ϗ��ł��������\�ŁA���ł������o�����ł��铙�A�o������̎��R�x�̍��������͂ł��B

- ����A�@�ߓ����ύX���ꂽ�ꍇ�A�L�ړ��e���ύX�ƂȂ�\��������܂��B

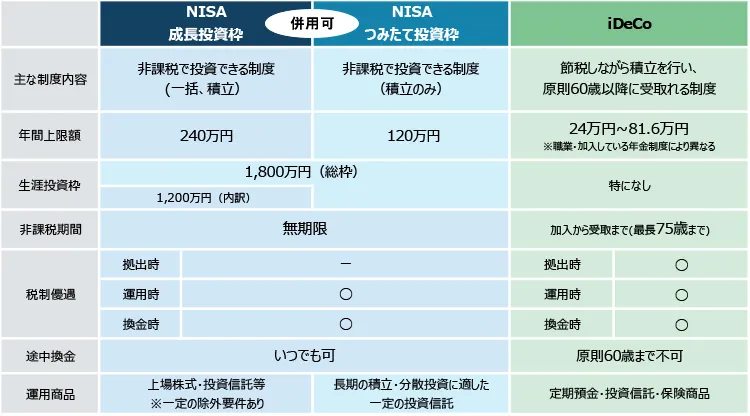

NISA��iDeCo�̔�r

�ǂ����I�Ԃ��͉^�p�̖ړI�ɂ��

NISA��iDeCo�A�ǂ����I�Ԃ��͍���̃��C�t�v������^�p�̖ړI�ɂ���ĈقȂ�܂��B

���Ƃ��A�u���ł������o�����ł��鎩�R�x���ق����v�Ƃ����l��NISA����A�u�Ő��D�����Ȃ��珫���̔N������������v�Ƃ����l��iDeCo����A�������Ă݂�Ɨǂ��ł��傤�B

NISA��iDeCo�͕��p�\

���U�����ł��ꂼ��̃����b�g������������

NISA��iDeCo�͕ʁX�̐��x�ł��邽�߁A�����p���邱�Ƃ��\�ł��B

���ꂼ�ꃁ���b�g�E�f�����b�g������܂����A2�̐��x�p���邱�ƂŃf�����b�g���J�o�[�������Ȃ��痼���̃����b�g�邱�Ƃ��ł��܂��BNISA��iDeCo�����Ɋ��p���邽�߂ɂ́A���ꂼ��̐��x�̓������悭�������������ŕ��p���邱�Ƃ��������Ă݂܂��傤�B

NISA�̊T�v

NISA�͓��{�ɋ��Z���A���̔N��1��1�����_��18�Έȏ�ł���Η��p�ł��鐧�x�ł��B

�r�c��B��s�ł́A����5,000�~����V�����M�ϗ��������p���������邽�߁A���z���疳���Ȃ��n�߂��邱�Ƃ������̂ЂƂł��B

NISA�̃����b�g

2024�N����X�^�[�g�����VNISA�ő�̃����b�g�́A��ېŊ��Ԃ������������ꂽ�_�ł��B

2023�N�܂ł�NISA�ł͔�ېłʼn^�p�ł�����Ԃ���߂��Ă��܂������A�VNISA�ł͖����������ꂽ���Ƃ���A��ېŊ��Ԃ��C�ɂ��邱�ƂȂ������̎��Y�`�����s���܂��B�܂��A�VNISA�ł݂͂��ē����g�i�N��120���~�j�Ɛ��������g�i�N��240���~�j�̕��p���\�ŁA�N�ԍő�360���~�܂Ŕ�ېłœ������邱�Ƃ��ł��܂��B�܂��A1�l������̐��U�ۗ̕L���x�z��1,800���~�i���̂������������g��1,200���~�j�܂łƂȂ��Ă��܂��B

�傫���g���L����A���p���F�߂�ꂽ�݂��ē����g�Ɛ��������g�����Ɏg�������Ȃ���A���C�t�X�e�[�W���̎��Y�ɉ����ANISA�����p���Ă݂܂��傤�BNISA�ł͕ۗL���Ă�����Z���i�����ł����p���Ĉ����o�����ł��邱�Ƃ���A���x�̎g�����肪�ǂ��_�����͂̂ЂƂł��B

NISA�̃f�����b�g

NISA�ł͊����Ⓤ���M���ɓ������s���܂��B���i�͓��X�ϓ����A�m���ȗ��v���ۏ���Ă�����̂ł͂���܂���B�����������Z���i�̒l�����Ɣ��p�̃^�C�~���O�ɂ���ẮA���{����������N�����\�������邱�Ƃ𗝉����Ă����K�v������܂��B

���{������N������NISA�̔�ېł̃����b�g�������܂���̂ŁA��{�I�ɂ͒Z���I�Ȕ��蔃���ł͂Ȃ��A�����̎��Y�`���Ɋ��p����悤�ɂ��܂��傤�B

�܂��ANISA�̔�ېŕۗL���x�z�i1,800���~�j���g���邽�߂ɂ́A�݂��ē����g�̗��p���K�{�ł����A���܂������z���R�c�R�c�Ɛςݗ��ĂĂ�����@�͌��{����̃��X�N��ጸ������ʂ�����܂��B�u����������Ηǂ��̂��킩��Ȃ��v�A�u�����������t���Ă��������v�Ƃ����ꍇ�́A�ϗ����������p���邱�Ƃ����X�X���ł��B

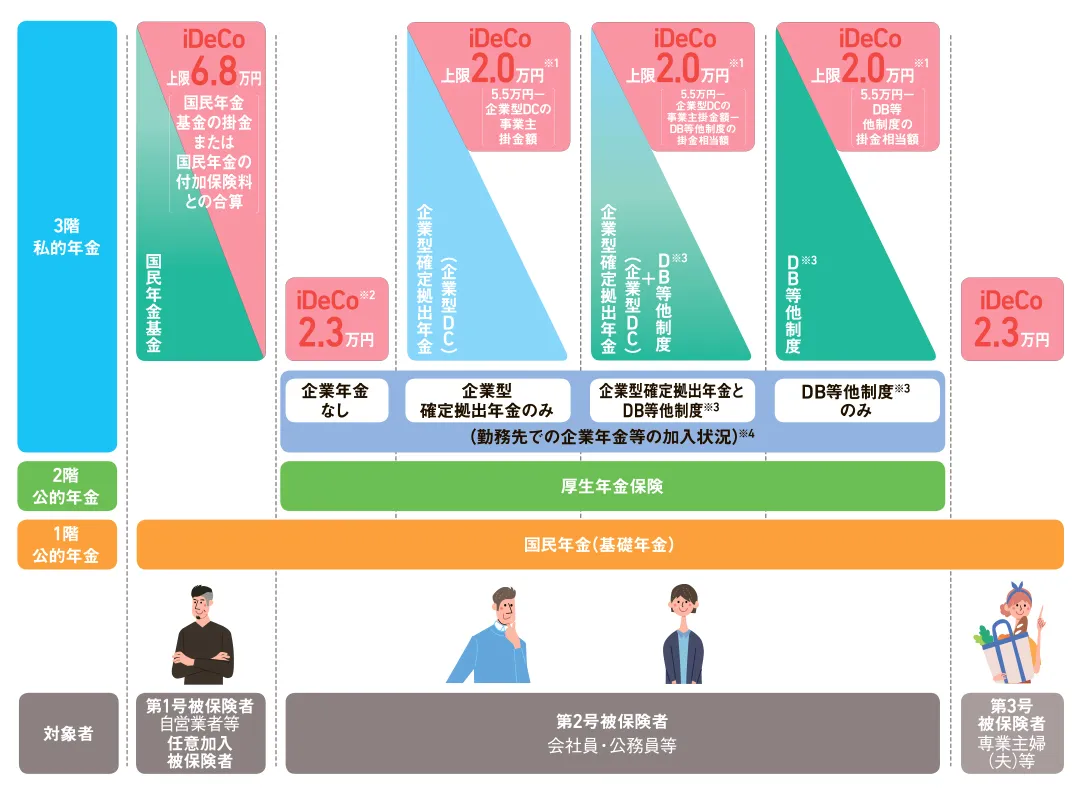

iDeCo�̊T�v

iDeCo�͍����N��������N���Ƃ��������I�N���Ƃ͈Ⴂ�A�����̊|������^�p���i�������Ō��߂���A���I�N���ł��B�����N���̑�1���A��2���A��3����ی��҂ƁA�C�Ӊ�����ی��҂������ł��鐧�x�ł��B�����̋��o�z�͌��X5,000�~����ŁA�E�Ƃ�Ζ���ɂ�����N�����x�̗L���E�����ɂ���Č��z20,000�~�`68,000�~�̏���z����߂��Ă��܂��B

iDeCo�̋��o���x�z

��iDeCo�̈ʒu�Â��Ƌ��o���x�z��

- iDeCo�̊e���̋��o���x�z�́A���z5.5���~�����ƌ^�m�苒�o�N���i��ƌ^DC�j�̎��Ǝ�|���z��DB�������x�̊|�������z���T�������c�]�z�͈͓̔��ōő�2���~�ƂȂ�܂��BDB�������x�̊|�������z�ɂ́A�������̋��ϊ|�������z���܂݁A������DB���ɉ����̏ꍇ�A�e�X�̊|�������z�̍��Z���K�v�ł��BDB�������x�̊|�������z�́A�Ζ���i�l���╟�������S���ғ��j�ɂ��m�F���������B

- ���o���x�z�͉����Ҋ|���̊z�ƒ������Ǝ�̊|���̊z�̍��v�Ŕ��肵�܂��i�������Ǝ�|���̋��o�L���ɂ��Ă͋Ζ���ɂ��قȂ�܂��j�B

- DB�������x�Ƃ́A�m�苋�t��ƔN���A�����N������A�ΒY�z�ƔN������A���ƌ��������ϑg���A�n�����������ϑg���A�����w�Z���E�����ϐ��x���w���܂��B

- ��ƔN�����ɉ������Ă�����i�����������܂ށj��iDeCo�̊|���̋��o���@�́A������z���o�̂݉\�ł��B

iDeCo�̃����b�g

iDeCo�̃����b�g�́A�@�|�����o���A�A�^�p���A�B��掞�ƁA3�̐Ő��D��������_�ł��B

�@iDeCo�ɋ��o�����|���̔N�ԑ��z�͑S�z�����T���̑ΏۂƂȂ�A���ݔ[�߂Ă��鏊���ł�Z���ł̕��S���y���ł��郁���b�g������܂��B���Ƃ��AiDeCo�ɖ���1���~���o����ꍇ�A�N��12���~����������T���ł���d�g�݂ł��B�ϗ����Ԓ��͂����ƍT���̉��b�����A�傫�ȐߐŌ��ʂ���_���A�ΘJ����ɑI���|�C���g�ƂȂ��Ă��܂��B

�A�܂��AiDeCo�͒���a����ی��A�����M���Ȃǎ����őI���Z���i�ɂ���ĉ^�p���܂����A���̉^�p�œ������v�͔�ېłƂȂ�܂��B���̓_��NISA�ƈꏏ�ŁAiDeCo�ł͍Œ�75�܂Ŕ�ېłʼn^�p���邱�Ƃ��ł��܂��B

�B����ɁAiDeCo�ł͏�����掞�ɂ��Ő��D�����p�ӂ���Ă��܂��BiDeCo�Œz�������Y��60��~75�̊ԂɈꎞ���������͔N���`���Ŏ�邱�Ƃ��\�ł����A�ꎞ���Ŏ��ꍇ�́u�ސE�����T���v�A�N���`���Ŏ��ꍇ�́u���I�N�����T���v���K�p����A�����̍T�����������獷�������Đŕ��S���y���ł��܂��B

iDeCo�̃f�����b�g

iDeCo�͘V��̂��߂Ɏ��Y��z�����Ƃ�ړI�Ƃ����N�����x�̂��߁A����60�܂ň����o�����ł��Ȃ��_�ɒ��ӂ��K�v�ł��BNISA�̂悤�ɂ��ł��r�������͂ł��܂���̂ŁA�V��܂Ŏg�킸�ɒu���Ă����鎑���Ŏ��g�ނ悤�ɂ��܂��傤�B�m���ɘV�㎑����ςݏグ�Ă�����Ƃ����_�ł͋t�Ƀ����b�g�Ƃ�������ł��傤�B

�܂��AiDeCo�őI���ł���^�p���i�ɂ͌��{�m�ی^�̒���a��������܂����A���Y�`���̂��߂ɓ����M����I�ꍇ�́A�a�����̋���������^�p�v�����҂ł��锽�ʁA���Y�������Ă��܂��\��������܂��BiDeCo�́A�������萔���A�����Ǘ��萔���A���t�^�ҕt�����萔�����������邽�߁A�����̃R�X�g�����܂��ĉ^�p���i��I�����܂��傤�B

�܂Ƃ�

NISA��iDeCo�̑傫�ȈႢ�́ANISA�������M���E�����̐Ő��D�����x�Ƃ��Ďg�����̎��R�x���������Ƃɑ��AiDeCo�͎��I�N�����x�ł���A�Ő��D���̃����b�g���傫�����ʁA�N�Ԃ̓�������͏������A60�܂ł̕��o�̐���������܂��B

���Y�`���̖ړI�ɉ����Ă����ꂩ��I�ԕ��@������܂����A���ꂼ��̈Ⴂ�܂���������2�̐��x�p����̂��ǂ��ł��傤�B

���ڃJ�e�S�����[�h

�C�ɂȂ�J�e�S�����[�h����

�m�肽�������݂��悤