マイホームを手に入れるために、住宅ローンを検討されている方も多いのではないでしょうか。

しかし、住宅ローンは審査に通らなければ利用できません。

これから住宅ローンの審査を受ける方は「どのような基準で審査されるのか」「審査に通るようにするにはどうすれば良いのか」など、気になることも多いはずです。

この記事では、住宅ローン審査で重視されるポイントや審査に通らない典型的な理由、そして審査を通過するための対策について解説していきます。

1. 住宅ローンの審査とは?

住宅ローンの審査とは、金融機関が住宅ローンの利用を希望する人に対して行う審査のことです。

その人の収入返済能力、購入予定物件の担保価値が十分あるかなど、さまざまな角度から判断します。

金融機関は不特定多数のお客さまからお預かりした預金を元に住宅ローンを融資していますが、こうした「預金を集め、資金を必要とする人へ融資する」ことを「金融の仲介機能」と呼びます。

「金融の仲介機能」を維持するには、金融機関は、融資した住宅ローンが回収できなくなるような事態は避けなければいけません。

そのため、住宅ローンの審査には慎重かつ高度な判断が必要です。

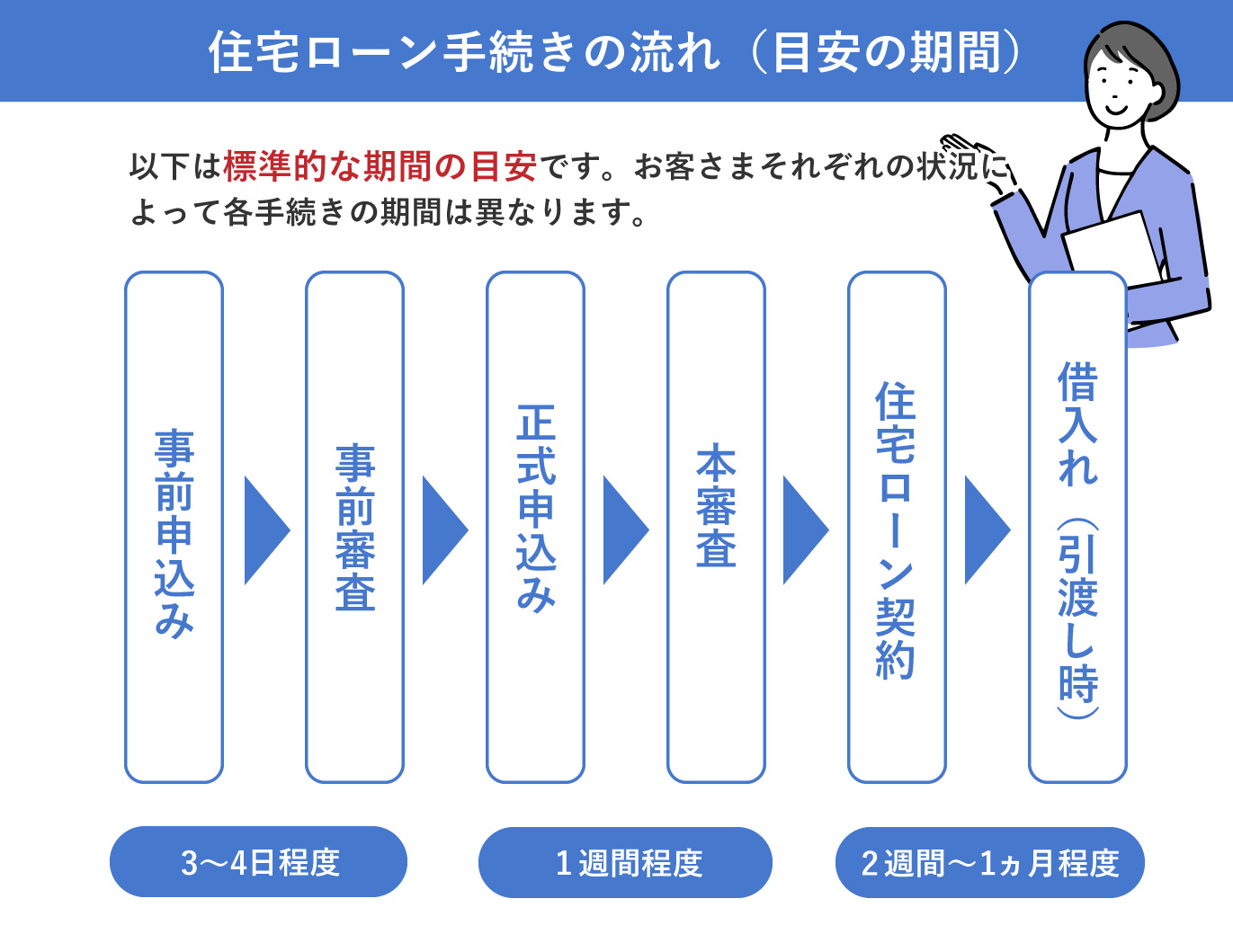

2. 住宅ローンの審査の流れとかかる期間

住宅ローンの審査には「事前審査」と「本審査」の2つのステップがあり、その両方を通過しなければ、住宅ローンの融資を受けることはできません。

住宅ローン審査には慎重かつ高度な判断が必要になるため、このように2段階で審査をしています。

住宅ローン審査は、金融機関によって「事前審査・本審査」「仮審査・正式審査」「仮申込み・本申込み」「一次審査・二次審査」など、さまざまな呼び方があります。

いずれにしても、住宅ローンの審査を受ける際には、2段階に分けて行うのが一般的です。

事前審査

事前審査とは、本審査の前に行われるステップです。

事前審査をすることで、以下のようなことがわかります。

- 「いくらまでなら融資可能か」といった融資額の概算

- 住宅購入に必要な資金や自己資金でまかなえる金額、ローンで借りたい金額などの具体的な資金計画

- 「何年で返済していくか」「ほかの返済があるなら年間でいくら返済しているのか」という返済計画

事前審査とはいっても、2段階ある審査ステップの第一歩であり、住所・氏名・生年月日から収入・勤続年数、あるいは家族構成などの詳細な情報(これらをまとめて「属性情報」と呼びます)をもとに審査をします。

通常、3営業日程度でメールや電話などにより事前審査の結果が回答されるのが一般的です。

本審査

本審査は、事前審査を通過したあとで最終的な融資判断をするステップです。

事前審査はスマートフォン申込フォームや事前審査申込書に記入する「自己申告ベースの情報」です。

そのため、本審査では書類(本人確認書類や年収確認の「所得証明書」など)をもとに「事前審査の自己申告内容を裏付ける」作業を行います。

現在の住宅ローン審査はシステム化され、事前審査段階で審査はほぼ完了するのが実態です。

しかし、あくまで自己申告ベースの事前審査だけでは判断できないため、本審査で書類による再確認と担保の現地調査などを含めた融資の最終判断をします。

そのため、通常でも本審査には1週間から2週間程度の時間を要します。

3. 住宅ローンの審査基準は?何を重視される?

住宅ローンの審査には一定の基準があります。

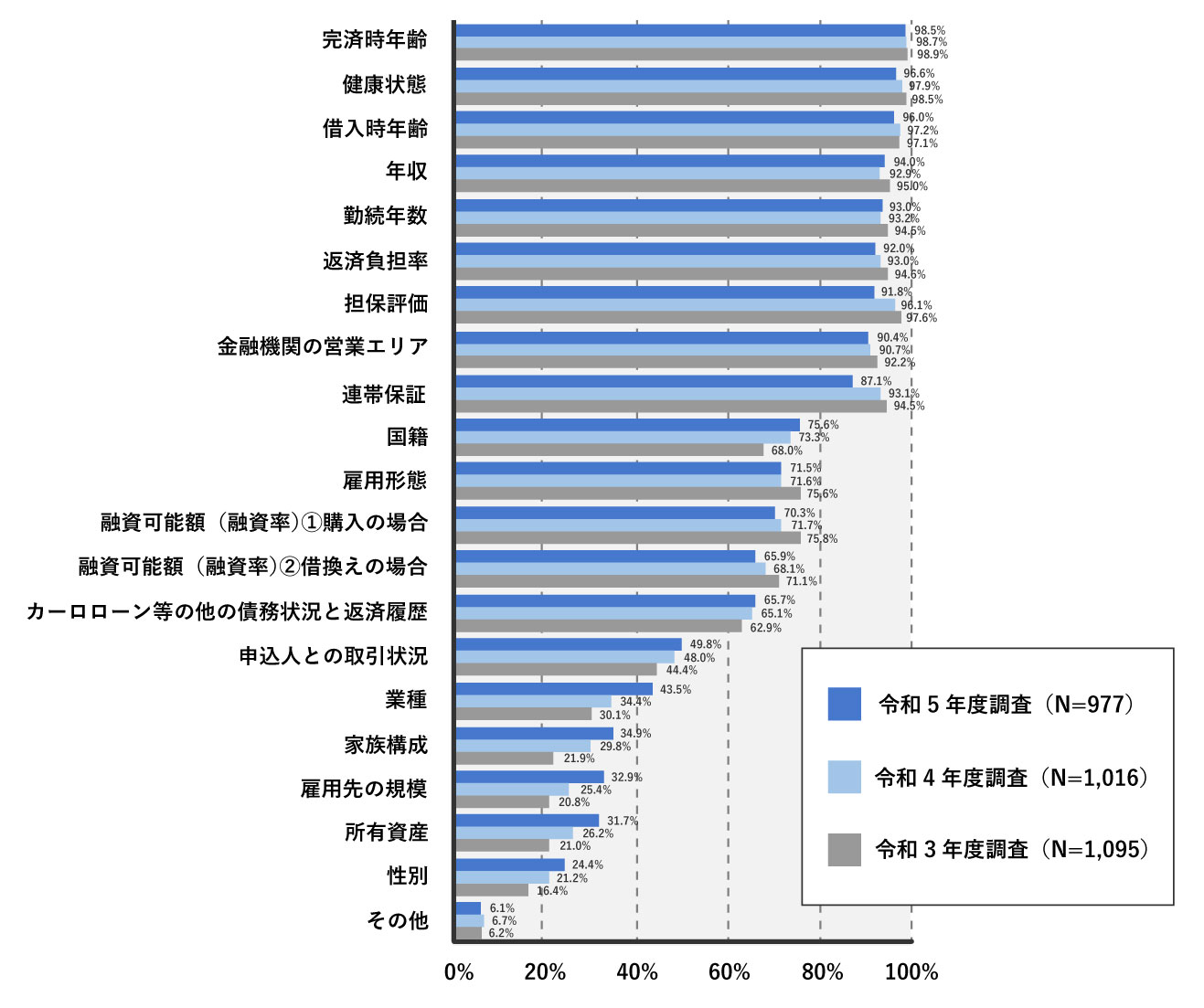

国土交通省住宅局が国内銀行や信用金庫、労働金庫、信用組合、保険会社など合計1223機関に対して行い、令和6年3月に公表した「令和5年度 民間住宅ローンの実態に関する調査」によると、長期・固定金利の住宅ローンに関する審査項目としては以下のような項目が重視される傾向にあることがわかります。

出典:国土交通省住宅局「令和5年度 民間住宅ローンの実態に関する調査」

なかでも重視される項目は以下のとおりです。

- 完済時年齢

- 健康状態

- 借入時年齢

- 年収

- 勤続年数

- 物件の担保評価

- 返済比率

- 金融機関の営業エリア

- 連帯保証

- 個人信用情報

それぞれくわしく解説します。

完済時年齢

住宅ローンは長期間にわたって返済していく契約です。

そのため、完済時の年齢が高すぎると、将来的に返済の継続が難しくなる可能性があると判断されることがあります。

一般的に、完済時年齢の上限は80歳に設定されている金融機関が多いです。

高齢での借入れの場合は、返済期間が短縮されたり、追加で連帯保証人や頭金の増額を求められることがあります。

健康状態

銀行で住宅ローンを借りる場合は、一般的に「団体信用生命保険」の加入が必須です。団体信用生命保険は、死亡などの場合に保険金でローンが完済されるしくみです。

そのため加入は必須とされ、健康状態に問題や懸念事項があると、団体信用生命保険への加入が認められず、住宅ローンの審査に通らないこともあります。

借入時年齢

借入時の年齢も審査の対象となります。

多くの金融機関では、借入時年齢の下限を18歳~20歳以上、上限を65歳~70歳未満としているのが一般的です。

年齢が若い時期に借入れをすると返済期間を長く取れるというメリットがありますが、社会人経験や収入実績が浅い場合には、信用力が十分あるとはみなされないこともあります。

年収

年収は返済能力を判断するために審査で重要視される項目の1つです。

一般的に、年収に対する年間返済額の割合(返済比率)が30%~35%以内であることが、住宅ローン審査の一つの目安とされています。

たとえば、年収が400万円の方であれば、年間返済額は約120万円~140万円(毎月約10万円~12万円)が上限の目安となります。

しかし、注意したいのが「年収が高ければそれだけ多く借りられる」という訳ではなく、安定した職業・勤続年数・他の借入れの有無なども総合的に判断されます。

また、ボーナスを前提にした返済計画は慎重に見られる傾向があるため、基本的には「月収ベース」で無理のない返済計画を立てることが重要です。

年齢・勤続年数

住宅ローン審査では、年齢・勤続年数は重要な審査項目です。

20代前半など若すぎる場合は「不動産投資の偽装ではないか」といった疑いの目で見られることがあります。

逆に、定年間近の方であれば「これから新居を購入する必要があるのか」と疑問視される可能性もあるため、注意が必要です。

勤続年数は、一般的に3年以上なら望ましいとされ、1年未満といった期間では安定性がないと判断される場合があります。

ただし、キャリアアップを目的とした転職などの場合は、勤続年数が短くても問題にならない場合もあります。

物件の担保評価

住宅ローンで手に入れる物件は、必然的に担保となるため、物件の担保評価も審査で重視されます。

一般的に、物件の評価額は実際の相場よりも低く見積もられることが多く、借入額が評価額を上回るケースも珍しくありません。

そこで担保が不足する場合には、実家など他の不動産を追加担保にすることで融資を受けられる場合もあります。

返済比率

住宅ローン審査をするうえで、重視される要素の一つが返済比率です。

返済比率とは、収入に対して住宅ローンの返済額がどのくらいの割合を占めるかを示す指標です。

一般的に返済比率は年収の30%〜35%が上限といわれ、40%を超えると審査に通らない可能性が高くなります。

金融機関の営業エリア

金融機関の営業エリア内に居住エリア・勤務地・物件の所在地があるかどうかも審査項目の1つです。

地域密着型の信用金庫や地方銀行などは、原則としてその営業地域に根ざした顧客への融資を前提としています。

そのため、エリア外のお客さまには原則として住宅ローンの取扱いをしない場合があります。

たとえば、関東圏に本店を構える地方銀行で住宅ローンを申込む場合、物件が関西にあるとそもそも申込みができないこともあります。

銀行によってはエリア制限がない場合もありますが、利用予定の金融機関のエリア要件は事前に確認しておくことが重要です。

連帯保証

申込者の返済能力が不十分と判断された場合に「連帯保証人」を求められることがあります。

連帯保証人とは、住宅ローンの申込者が返済できなくなった場合に代わって返済する義務を負う人のことです。

一般的には、親族や配偶者が選ばれることが多いですが、連帯保証人にも一定の年収や信用力が求められます。

ただし、近年は保証会社の保証を利用することが義務付けられているため、連帯保証人を不要とする金融機関も増えています。

一方で、ペアローンや連帯債務型ローンのように夫婦や家族で共同名義で借りる場合は、実質的に連帯保証のような責任を負うケースもあるため、契約形態には注意が必要です。

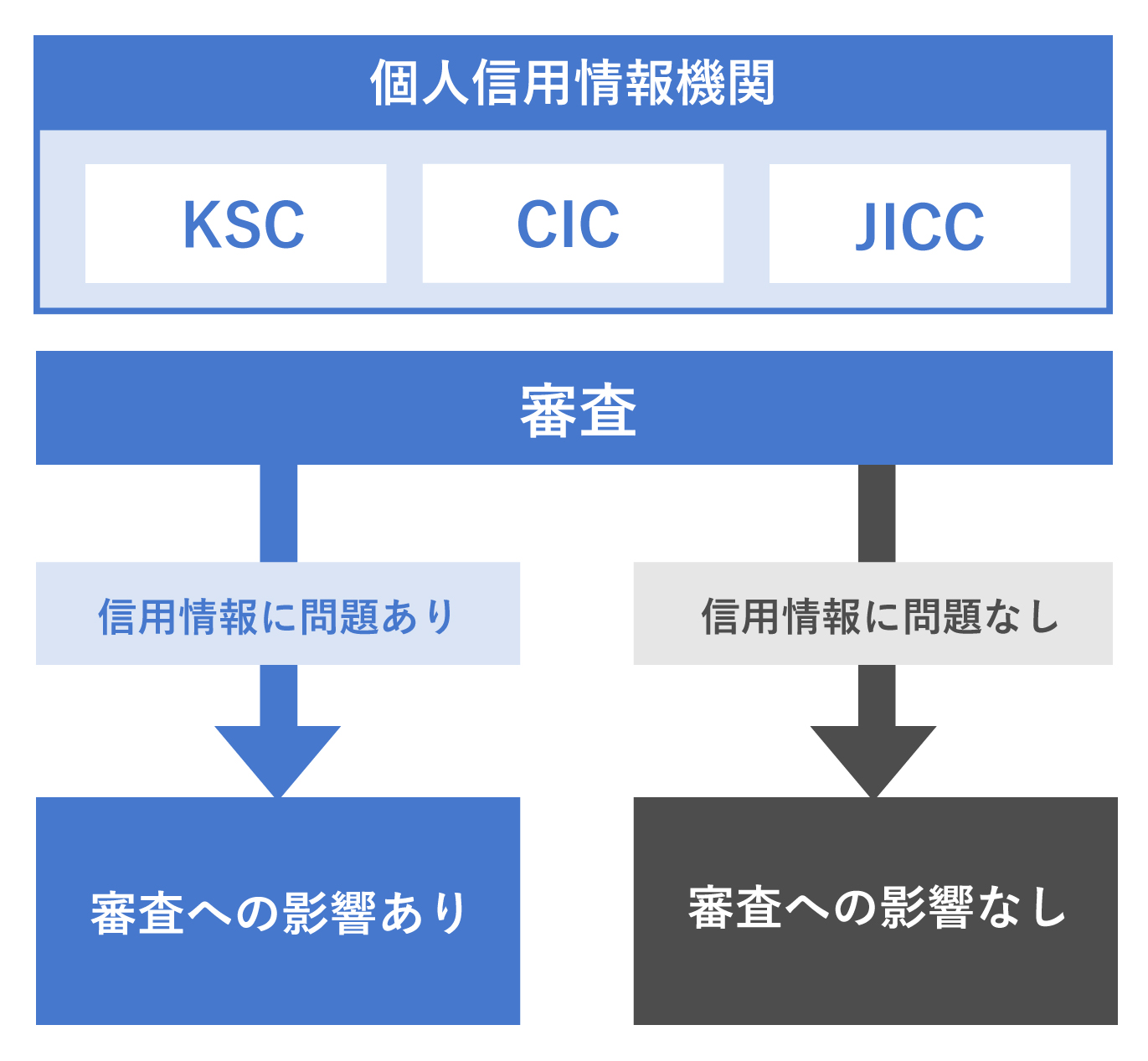

個人信用情報

住宅ローンを審査する際には、個人信用情報の内容が重視されます。

個人信用情報とは、これまで利用したクレジットカードやローンなどの支払い履歴が記録されている情報のことです。

返済の長期滞納や自己破産などを「異動情報」と呼び、異動があると新規で融資を受けるのはほぼ不可能です。

俗に「ブラックリストに載る」と表現されますが、審査に通らない「致命傷」になってしまいます。

4. 住宅ローンの審査は金利が低いほど審査基準が厳しい傾向

住宅ローンの金利は返済総額に影響するため、できるだけ低金利の住宅ローンを組みたいと考えている方が多いでしょう。

しかし、一般的に金利が低い住宅ローンほど、審査基準は厳しくなる傾向があるのです。

金利が低いということは、金融機関側の利益がその分小さくなることを意味します。

そのため、金融機関側としては返済不能となるリスクを極力小さくする必要があり、より慎重な審査が行われるのです。

たとえば以下のような要素が低金利の場合に通常より厳しくチェックされる傾向があります。

- 勤続年数の長さ

- 年収

- 個人信用情報

- 自己資金

- 物件の担保評価

また、金融機関の種類によっても金利や審査基準の厳しさは変わってきます。

5. 住宅ローンの審査に通らない典型的な理由

住宅ローンの審査は、収入や職業、返済能力や購入予定物件の担保価値などを確認し、住宅ローン融資をしても問題がないか判断するものです。

以下のようなケースでは、住宅ローンの審査に通らない可能性があります。

- 過去に金融事故歴がある

- 完済時の年齢が高い

- ほかの借入れが多い

- 収入が不安定

- 勤続年数が短い

- 収入に対して住宅の金額が高い

- 健康上の懸念点がある

- 担保価値が低い

- 審査中に転職を行った

- 自己申告の内容と提出書類の内容が異なる

それぞれくわしく解説します。

過去に金融事故歴がある

「3. 住宅ローンの審査基準は?」でも説明しましたが、住宅ローン審査では、個人信用情報が重視されます。

ここでは、改めてくわしく説明します。

これは、個人のクレジットカードやローンの利用履歴、支払い状況を記録したデータであり、信用情報機関で共有されています。

過去に以下のような「金融事故」がある場合、住宅ローンの審査に通るのは難しいと言えるでしょう。

- 長期延滞

- 強制解約

- 代位弁済

- 債務整理

- 自己破産

金融事故がある状態というのは、俗に言う「ブラックリストに載る」という状態です。

こういった金融事故情報は通常5年~10年保存され、その間は新たなローン契約が難しくなります。

近年では携帯料金の支払い遅延が続くなどで知らず知らずのうちに金融事故になっている方も多いため、住宅ローンを申込む前には、CICやJICCなどの個人信用情報機関で、自分の信用情報を確認しておきましょう。

完済時の年齢が高い

住宅ローン審査では、完済時の年齢が重要な要素の一つです。

完済時期が遅いほど、ローンの返済が滞る可能性が高いと判断される傾向にあります。

年齢を重ねるにつれて、定年退職や病気などにより収入が減り、返済能力が低下するリスクが高まるからです。

そのため、50歳を超える方や完済時に80歳近い方などは、返済期間の短縮や連帯保証人を求められることがあります。

ほかの借入れが多い

住宅ローンを審査する際には、住宅ローン以外の借入れも重要な判断材料です。

返済中のマイカーローンやカードローンなど、ほかの借入れがあると、返済能力が低いと判断されます。

可能な限り無駄な借入れは減らすべきですが、借入れを返すためにほかの借入れ(おまとめローンを含む)をすると状況を悪化させる可能性があるため、避けるべきです。

収入が不安定

住宅ローン審査では、収入の安定性が重視されます。

そのため、アルバイトやパートの方は、収入が安定しないとされ、審査が厳しくなります。

また、社会的認知度が高まったとはいえ、派遣社員の方も安定度では正社員に比べると低いため、審査では厳しい目で見られる傾向にあるようです。

勤続年数が短い

住宅ローン審査では、これまでの勤続年数や転職歴も重要な判断材料です。

勤続年数の短さは、仕事と収入の継続性を疑問視される可能性があります。

また、転職歴が多いと「仕事が長続きしない」と疑問視される場合もあるので、注意が必要です。

収入に対して住宅の金額が高い

住宅ローンを組む際、収入に見合わない高額な住宅を購入しようとすると、審査に通らない可能性が高くなります。

収入に対して住宅ローンが高すぎると、毎月の返済額が大きくなり、生活が苦しくなるおそれがあるからです。

大切なことは無理のない範囲で返済できる住宅を選ぶことです。

健康上の懸念点がある

住宅ローン審査では、健康状態も重要な判断材料です。

過去に大きな病気にかかっていたり、現在も持病がある場合は、ローンを返済できなくなるリスクがあると判断される可能性があります。

そのため、審査が厳しくなることがあり、審査に通るためには健康状態に問題がないことを証明する書類を求められる場合があります。

担保価値が低い

住宅ローンでは、購入する物件自体が担保となります。

その担保価値が十分でないと、借入額に制限がかかったり、審査が通らないケースがあります。

具体的には以下のような場合に物件の担保評価が低くなりがちです。

- 築年数が古い物件(築30年以上など)

- 再建築不可物件

- 土地の形が極端に悪い物件

- 周辺地域の資産価値が低い物件

- 敷地の一部が私道など特殊な条件付きの物件

担保価値が不足する場合は、自己資金を多く用意するか、追加の担保が必要になることもあります。

審査中に転職を行った

住宅ローンの審査は「安定した収入があること」が前提です。

その判断材料として現在の勤務先での勤続年数が重要視されます。

そのため、審査中に転職をしてしまうと、「安定した収入がない」ということから、審査が不利になってしまう可能性があります。

どうしても転職が避けられない場合も、ローンの借入れが終わってからにするなど、タイミングを検討しましょう。

自己申告の内容と提出書類の内容が異なる

住宅ローンの審査ではさまざまな項目によって「その人が信用できるのか?」を判断しています。

そのため、事前審査段階での申告内容と、本審査にて提出する正式書類の内容に違いがあると、重大な問題とみなされます。

たとえば以下のようなケースです。

申告した年収と源泉徴収票の金額が異なる

勤務先や職種、勤続年数が違う

他の借入れの有無を過小申告していた

多少の違いであれば良いですが、大きく異なる場合は、いくら返済能力があったとしても信頼を損ない審査否決となってしまう可能性があるため、記載内容はしっかりと確認をして提出するようにしましょう。

6. 住宅ローンの審査に通らなかったらどうする?

住宅ローンで残念ながら審査に通らないことも、もちろんあり得ます。

しかし、一度審査に通らなかったとしても、すぐにあきらめる必要はありません。

具体的には、以下のような対策があります。

ほかの金融機関で住宅ローンを申込む

住宅ローンの審査基準は金融機関によってそれぞれ異なります。

たとえば、A銀行で審査に通らなくても、B銀行では審査に通る可能性もあります。

そのため、たとえ審査に通らなかったとしてもモチベーションを継続して、あきらめずに申込むことが重要です。

条件を変更してから申込む

住宅ローンの審査に通らなかった場合は、もう一度審査を受けるための準備をしてみましょう。

なぜ審査に通らなかったのか、その原因を考えることが重要です。

たとえば、毎月の返済額が多く、金融機関が不安に思ったのかもしれません。

その場合は借入額を減らしたり、安い物件を探したりすることで、審査に通る可能性もあります。

7. 住宅ローンの審査に通るためのポイント

住宅ローン審査に通るためには、以下のポイントを押さえておくことが大切です。

- 借入希望金額を低く設定する

- 自己資金比率を増やす

- ペアローン・連帯債務でローンを組む

それぞれくわしく解説します。

借入希望金額を低く設定する

住宅ローン審査では、借入金額と収入のバランスが重要視されます。

借入金額が少なくなれば年収に対する返済比率が減るので、それだけ審査通過率が高くなります。

そのため、少し価格が低い物件も視野に入れたり、立地を検討したりするなどの調整をすることも大切です。

自己資金比率を増やす

自己資金、つまり頭金を増やすことで、住宅ローン借入額を少なくして返済比率を向上させることができます。

自己資金は自分で貯金したお金だけでなく、親や祖父母からの資金援助も含まれます。

贈与税の面で問題がないか確認は必要ですが、自分だけでなく親や祖父母などの力を借りるのも一つの考え方です。

ペアローン・連帯債務でローンを組む

自分一人では年収や返済比率など審査基準を満たすことができない場合、「ペアローン」や「連帯債務」といった方法があります。

パートナーと2人で収入を合算することで返済比率が改善し、審査通過率を高めることができます。

ペアローンは2人でローンを分けて借りる方法で、連帯債務は1つのローンを2人で共同で借りる方法です。

金融機関によりペアローンと連帯債務の取扱い有無が異なるため、確認しましょう。

大事なのは「1人で力不足なら2人で力を合わせる」ということです。

2人で収入を合算することで、審査に通る場合もあります。

また、お互いが相手の保証人になることでより安心感が増し、審査の通過率が上がることもあります。

8. 住宅ローンの審査に関するよくある質問

住宅ローンの審査に関する、よくある質問と回答をまとめました。

住宅ローン申込み・審査で必要な書類を教えてください

住宅ローンの申込み・審査で必要な書類は、主に以下のとおりです。

金融機関によって必要な書類の種類やタイミングはさまざまですが、共通して必要な書類を紹介します。

表1:住宅ローンの申込み・審査で必要な書類

| 本人確認書類、公的証明 |

|

|---|---|

| 収入確認書類 |

|

| 物件に関する書類 |

|

| その他必要書類 |

|

9. 住宅ローンの審査に通るようにしっかり検討・準備をしておこう

今回は、住宅ローンの審査についてさまざまな視点から解説してきました。

住宅ローンの審査は、返済能力や物件の担保価値などをさまざまな角度から調査し、住宅ローンを融資しても問題がないか判断をするものです。

審査では、健康状態や年齢・勤続年数、物件の担保評価、返済比率、個人信用情報などが重視されます。

審査に通るように、しっかりと事前に検討・準備をしておきましょう。

池田泉州銀行では、住宅ローンの相談を承っております。

お客さまがどのようなプランで住宅ローンをご検討されているのかをお聞きし、最適な方法をご提案しております。

住宅ローンをご検討されている方はぜひご相談ください。

注目カテゴリワード

気になるカテゴリワードから

知りたい情報をみつけよう