�Z��[���̌_��ɔ�����������c�̐M�p�����ی��B�Z��[���ؓ���̍ہA��{�I�ɂ͉������K�{�����ƂȂ��Ă��邱�Ƃ������ł����A�_��҂̎��S���ɉƑ����c���x�����`�����Ȃ��Ȃ�ȂǗl�X�ȃ����b�g�����邱�Ƃ��ł��܂��B

�c�̐M�p�����ی��̎�ނɂ���ĕۏ���e���قȂ邽�߁A�e�ی��̓�������b�g�E�f�����b�g�𗝉����A�����ɍ��������̂�I�Ԃ��Ƃ��d�v�ł��B

�{�L���ł́A�c�̐M�p�����ی��̎�ނ₻�ꂼ��̃����b�g�E�f�����b�g�A�I�ԍۂ̃|�C���g�͂������̂��ƁA�c�M����������ȏꍇ�̑Ώ��@�Ȃǂɂ��ĉ�����Ă����܂��B

�ڎ�

- �c�̐M�p�����ی��i�c�M�j�Ƃ́H

- �c�̐M�p�����ی��̎�ނ₻�ꂼ��̃����b�g�E�f�����b�g

- �Z��[���̒c�̐M�p�����ی��b3�̃����b�g

- �c�̐M�p�����ی��ɉ����ł��Ȃ��Ƃǂ��Ȃ�H

- �c�̐M�p�����ی��ɉ������邽�߂̏����ƓK�p����鎞��

- �c�M�ɉ����ł��Ȃ��l�����ׂ�4�̑Ώ��@

- �c�M��I�ԍۂɊm�F���ׂ�3�̃|�C���g

- �Z��[���̒c�M�ɂ��Ă悭���鎿��

- �܂Ƃ߁b�Z��[���̒c�̐M�p�����ی��͎����ɍ�����������I�ڂ�

�i1�j�c�̐M�p�����ی��i�c�M�j�Ƃ́H

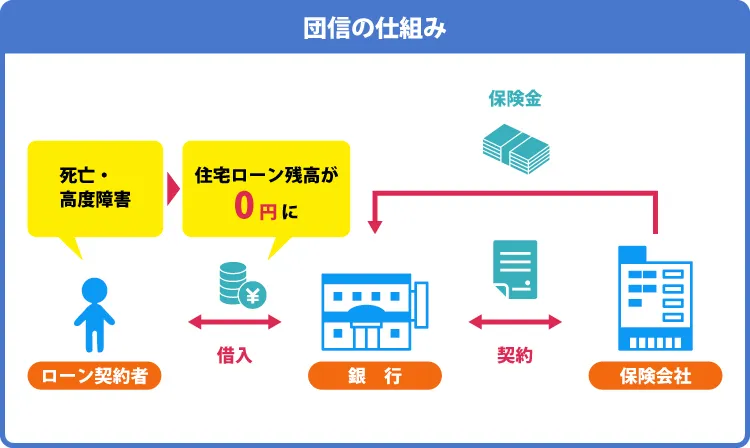

�c�̐M�p�����ی��Ƃ́A�Z��[���̌_��҂��ԍϒ��ɖS���Ȃ�����A���x�ȏ�Q��������ꍇ�ɁA�x����ꂽ�ی������Z��[���̕ԍςɂ��Ă邱�ƂŁA�c�̕ԍϋ`�����Ȃ��Ȃ�ی��̂��Ƃł��B

�Z��[���̎ؓ���ɂ�����A�قƂ�ǂ̋��Z�@�ւł͉������K�{�����ƂȂ��Ă��邽�߁A�c�̐M�p�����ی��ɓ���邩�ǂ����͏Z��[����I�ԍہA���ɏd�v�ȃ|�C���g�ɂȂ�܂��B

�c�̐M�p�����ی��ɂ͗l�X�Ȏ�ނ�����A�ۏ���e���قȂ邽�߁A���ꂼ��̓�������b�g�E�f�����b�g���\���ɗ������Ă����܂��傤�B

�i2�j�c�̐M�p�����ی��̎�ނ₻�ꂼ��̃����b�g�E�f�����b�g

�Z��[���̒c�M�́A�ۏ���e�ɂ���Ď��̂悤�ɕ��ނ���܂��B

- ���S���E���x��Q�ۏ�

- 3�厾�a�ۏ�t�c�M

- ����ۏ�t�c�M

- �S���a�ۏ�t�c�M

�ی��̎�ނɉ����āA�ۏ�͈̔͂�����ɏ�悹��������ی����Ȃǂ��قȂ�܂��B

�e�ی��̓�������b�g�E�f�����b�g�ɂ��Ă��킵��������Ă����܂��B

- ��̓I�ȕۏ���e�͊e�ی���Ђ�_����e�ɂ���ĈقȂ�܂��B

���S�E���x��Q�ۏ�

���S�E���x��Q�ۏ�́A�c�̐M�p�����ی��̊�{�I�ȕۏ���e�ł��B

�Z��[���_��҂����S�܂��͍��x��Q��������ہA�ԍς�����ɂȂ邱�Ƃ��l�����ďZ��[���c�����ی����Ƃ��Ďx�����܂��B

���x��Q�Ƃ͎��̂悤�ȏ�Ԃ��w���܂��B

- ����̎��͂�S���i�v�Ɏ���������

- ����܂��͂����Ⴍ�̋@�\��S���i�v�Ɏ���������

- �����_�o�n�E���_�܂��͋���������ɒ�������Q���c���A�I�g��ɉ���v�������

- ���㎈�Ƃ���߈ȏ�Ŏ��������܂��͂��̗p��S���i�v�Ɏ���������

- �������Ƃ����߈ȏ�Ŏ��������܂��͂��̗p��S���i�v�Ɏ���������

- 1�㎈����߈ȏ�Ŏ����A���A1�����𑫊߈ȏ�Ŏ��������A�܂��͂��̗p��S���i�v�Ɏ���������

- 1�㎈�̗p��S���i�v�Ɏ����A���A1�����𑫊߈ȏ�Ŏ���������

���S�E���x��Q�ۏ�̃����b�g�́A�lj��̕ی������s�v�ł��邱�ƁB���̊�{�ۏ�͋��Z�@�ւ��ی����S���邱�Ƃ��������߁A�Z��[���_��҂ɒlj��̔�p�͂�����܂���B

�������A�f�����b�g�Ƃ��āA���x��Q��Ԃɂ͔F�肳��Ȃ����̂̎d��������\�͂������悤�ȕa�C��P�K�����������ۂ̕ۏႪ�Ȃ����߁A�������r�₦���ꍇ�ł��A�c�M����̋��t����ꂸ�A�Z��[���̕ԍς𑱂��Ȃ���Ȃ�܂���B

3�厾�a�ۏ�t�c�M

3�厾�a�ۏ�t�c�M�́A����́u3�厾�a�v�ɜ늳�����ۂɁA�ی������x�����鐧�x�ł��B

�u3�厾�a�v�Ƃ͎��̎��a���w���܂��B

- ����

- �}���S��������

- �]����

��L��3�厾�a�Ɛf�f�����ƁA�Z��[���c���̑S�z�܂��͈ꕔ���Ə������ꍇ������܂��B�ی��ɂ���Ď��a���Ƃ̕ۏ���e���قȂ邽�߁A�_�ɂ͕K���m�F���܂��傤�B

�܂��A�u����v�u�S���������v�u�]�����v�́u3�厾�a�v�ɉ����āA�����������E���A�a�E�t�����E�̎����E�������������܂߂āu8�厾�a�ۏ�t�c�M�v�Ƃ����ی����戵�����Z�@�ւ�����܂��B

3�厾�a�ۏ�t�c�M��8�厾�a�ۏ�t�c�M�̃����b�g�́A�늳���X�N�̍������a�ɂȂ����ꍇ�̎�����ۏ�ł��B���̕ۏ�ɂ��A�늳�҂͏Z��[���ԍς̐S�z�������A���Âɐ�O�ł��܂��B����͜늳�҂����łȂ��A���̉Ƒ��ɂƂ��Ă��傫�Ȉ��S�ޗ��ƂȂ�܂��B

�f�����b�g�Ƃ��ẮA�lj��̓���ی������K�v�ƂȂ邱�Ƃł��B���̓���ی����͒ʏ�A�����ɔN0.2���`�N0.3%���x��悹����邱�Ƃ������A���ʂƂ��Č��X�̕ԍϊz����������_���������܂��B

����ۏ�t�c�M

����ۏ�t�c�M�Ƃ́A����́u����v�ɜ늳�����ۂɕۏ�����鐧�x�ł��B

�����̏ꍇ�u����Ɛf�f���ꂽ��Z��[���̎c�z���ۏႳ���v�Ƃ����`�Œ���Ă��܂��B

���̒c�M�̎�ȃ����b�g�́A3�厾�a�ۏ�t�c�M��8�厾�a�ۏ�t�c�M�Ɣ�r���āA����ی������������Ƃł��B�ۏ�Ώۂ̎������u����v�݂̂ł��邽�߁A�ی����͒ʏ�A�����ɔN0.1%~�N0.2%���x��悹�Ɣ�r�I�Ⴍ�ݒ肳��Ă��܂��B

����A�f�����b�g�Ƃ��ẮA�ۏ�Ώۂ��u����v�Ɍ��肳��Ă��邽�߁A����ȊO�̎����Ŏ������r�₦���ꍇ�̕ۏ�����Ȃ��_���������܂��B

�������N�ʂł̕s��������ꍇ�A��葽���̎��a���J�o�[����3�厾�a�ۏ�t�c�M��8�厾�a�ۏ�t�c�M�ւ̉������������邱�ƂŁA���S������ł��傤�B

���C�h�c�M

���C�h�c�M�i�u����ɘa�c�M�v�ȂǂƌĂ��ꍇ������܂��j�́A��ʒc�M�ɔ�ׂĈ���������ɘa���ꂽ�^�C�v�̒c�M�ł��B

��ʒc�M�ł́A���a��a��������Ɖ����ł��Ȃ��P�[�X������A�����������������܂����A���C�h�c�M�͈�ʒc�M�ɔ�ׂ�Ə������ɘa����Ă��܂��B

���C�h�c�M�̍ő�̃����b�g�́A���a������l�ł��c�M�ւ̉������\�ƂȂ�ꍇ������_�ł��B�Z��[���̌_�ɒc�M�̉����͑����̏ꍇ�K�{�Ƃ���Ă���A���a������ƒc�M�����̃n�[�h�����オ�邽�߁A�Z��[���̌_�̂��̂�����Ȃ�܂��B���C�h�c�M�𗘗p����A�����̏�ǂ����z���ă}�C�z�[������ɓ������\��������܂��B

�f�����b�g�Ƃ��ẮA���C�h�c�M�̓���ی��������߂ɐݒ肳��Ă���_���������܂��B��̓I�ɂ́A�������N0.2%~�N0.3%���x�����Ȃ邱�Ƃ���ʓI�ŁA����ɂ�茎�X�̕ԍϊz���������܂��B

����ɁA���C�h�c�M�̕ۏ���e�́A��ʒc�M�Ɠ��l�Ɏ��S�E���x��Q�݂̂��J�o�[���A�a�C��P�K�ɂ��J���s�\�Ƃ������ɑ���ۏ�͊܂܂�Ă��܂���B

�S���a�ۏ�t�c�M

�S���a�ۏ�t�c�M�́A���S�E���x��Q�����łȂ��A����̎��a�ɜ늳�����ۂɂ��ی������x�����鐧�x�ł��B

�S���a�ۏ�t�c�M�̃����b�g�Ƃ��āA�����̎�����ɑ���L�͂ȕۏႪ���邱�Ƃ��������܂��B����ɂ��A�l�X�ȃ��X�N�ɂ��Ȃ��邱�Ƃ��ł��A���S���ďZ��[���̕ԍς𑱂��邱�Ƃ��\�ł��B

����A�S���a�ۏ�t�c�M�̃f�����b�g�́A���̕ۏ�͈͂̍L���䂦�̍����ی����ł��B�����ɑ��Ēlj���������ی������A�ق��̒c�M�Ɣ�ׂĂ������Ȃ邱�Ƃ��������߁A�ԍϊz�����ΓI�ɑ������܂��B

�c�̐M�p�����ی��ȊO�ɁA�a�C��P�K�ɂ����@�̏ꍇ�Ƀ��[���̕ԍς��T�|�[�g������ԍώx���ی��̎戵��������܂��B���킵���͂������B

�i3�j�Z��[���̒c�̐M�p�����ی��b3�̃����b�g

�Z��[���̒c�̐M�p�����ی��i�c�M�j�ɂ͈ȉ�3�̃����b�g������܂��B

- �������̂��Ƃ������Ă��Ƒ��Ɏ؋����c���Ȃ��čς�

- �����ی������������Ƃ��ł���

- �ی����̎x�������S���Ȃ��ꍇ������

���ꂼ��̃����b�g�ɂ��ĉ�����Ă����܂��B

�@�������̂��Ƃ������Ă��Ƒ��Ɏ؋����c���Ȃ��čς�

�c�̐M�p�����ی��́A�_��҂����S������A���x��Q�œ����Ȃ��Ȃ����肵���ꍇ�ɁA�Z��[���̎c����ی����ŕۏႷ�鐧�x�ł��B����ɁA������t���Ă���ꍇ�A�_��҂�����ɜ늳�����Ƃ����A�Z��[���̈ꕔ�������͑S�z���ی����ŕԍς���邽�߁A�o�ϓI�ȕ��S���傫���y������܂��B

���̕ی��̎�|�́u�_��҂����S�������͍��x��Q�����ꍇ�ɁA�Z��[���c����Ə�����v�Ƃ������̂ŁA������̎��Ԃɍۂ��Ă��A�Ƒ��ɏZ��[���̕��S���c�邱�Ƃ͂���܂���B

�܂�A�_��҂̎��S�⍂�x��Q������A���[���ԍς����������Z��́A�ƒ���ԍς̐S�z�Ȃ��Z�ݑ����邱�Ƃ��\�ł��B

�A�����ی������������Ƃ��ł���

�c�̐M�p�����ی��́A�Z��[���̎c���ɑ������鐶���ی��Ɠ����̌��ʂ�����܂��B

�ʏ�̐����ی��ł́u���g�ɉ������N�����ꍇ�̉Ƒ��̐�����v���l�����ĕی������߂܂��B

�������A�c�M�ɉ������邱�ƂŁA�ƒ���Z��[���ԍςɑ������镔����ی������珜�O�ł��邽�߁A�S�̂̕ی������y�����邱�Ƃ��\�ɂȂ�܂��B

�B�ی����̎x�������S���Ȃ��ꍇ������

�c�M�̕ی����́A��{�I�ɂ͕ʓr�x�������Ƃ͂���܂���B

�ʏ�A�c�M�̕ی����͏Z��[���̋����ɓ����Ă��܂��B

���̂��߁A��ʒc�M�𗘗p���邱�ƂŁA�lj��̕ی������x�������ƂȂ��A�Z��[���c���ɑ������鐶���ی��Ɏ����I�ɉ����ł���Ƃ����_���A�c�M�̃����b�g�ł��B

�i4�j�c�̐M�p�����ی��ɉ����ł��Ȃ��Ƃǂ��Ȃ�H

�c�̐M�p�����ی��ɉ�������ہA���N��Ԃ����m���Ȃ���Ȃ�܂���B

�����āA���m���e�ɂ���Ă͕ی��ɉ����ł��Ȃ��ꍇ������܂��B�Ⴆ�A�S����������]�����Ŏ�p��������A���_�a���������������������肷��Ɖ����ł��Ȃ��\��������܂��B�����ۂ̊�͋��Z�@�ւ��ƂɈقȂ邽�߁A�ڍׂ͊e�Ђ̃z�[���y�[�W�ȂǂŊm�F���Ă������Ƃ��K�v�ł��B

�c�M�ɉ������邱�Ƃ��ł��Ȃ��ƁA�ȉ��̂悤�ȃ��X�N��f�����b�g���l�����܂��B

- �_��҂����S�����ꍇ�A�Ƒ����Z��[���̕ԍς������p�����ƂƂȂ�B

- �c�M�̉������������Ȃ��ƁA�Z��[�����̂��̂̌_����Ȃ�ꍇ������B

����ɂ��A�_��҂��S���Ȃ����ہA�Ƒ��͏Z��[���̕ԍς𑱂���K�v������A�ԍς��ł��Ȃ��Ȃ�ƏZ����������X�N������܂��B

��L�̂悤�ȃ��X�N���y�����邽�߂ɂ��A�����̋��Z�@�ւł͒c�M�̉������Z��[���_�̕K�{�����ƂȂ��Ă��܂��B

�c�M�Ȃ��Ŏ��S����ƉƑ��ɏZ��[�����c��

�c�M�ɉ��������ɏZ��[����g�ނƁA�_��҂��S���Ȃ����Ƃ��A���̏Z��[���͉Ƒ��Ɍp����܂��B

�Z��[���_��҂̑����l�i�ʏ�͉Ƒ��j�ƂȂ�l�́A�Z��Ƌ��ɂ��̃��[���𑊑����邩�A���邢�͑�����������邩�̑I���𔗂��܂��B

�Z��𑊑�����A���̃��[���̕ԍς��K�v�ƂȂ�܂��B����A�������������ΏZ������������܂���B

�c�M�ɉ��������ɏZ��[����g�ނ��Ƃ́A������̏ꍇ�ɉƑ��ɑ傫�ȕ��S�������郊�X�N�����邽�߁A�T�d�Ȕ��f���K�v�ł��B

�c�M�Ȃ��ł͏Z��[��������Ȃ�

���ہA�����̋��Z�@�ւł́A�c�M�Ȃ��ł̏Z��[���ؓ���͓���Ƃ���Ă��܂��B

�c�M�Ȃ��̏Z��[���́A�_��҂ɉ��炩�̎��̂�a�C���s���̎��Ԃ����������ہA�Ƒ��̌o�ϓI���S�������邾���łȂ��A���Z�@�ւɂƂ��Ă��ԍς���Ȃ����[�����������郊�X�N������Ƃ����܂��B

���̂��߁A�قƂ�ǂ̏Z��[���_��ɂ́u�c�M�ւ̉����v�Ƃ����������݂����Ă��܂��B

���Ƃ��������ł����Ă��c�M�։����ł��Ȃ���A�Z��[���̎ؓ��ꂪ����ɂȂ��Ă��܂��ł��傤�B

�i5�j�c�̐M�p�����ی��ɉ������邽�߂̏����ƓK�p����鎞��

�c�̐M�p�����ی��́A�Z��[���̎ؓ�������K�p����邽�߁A�����ی��̌������͎ؓ����ɍs���ق����ǂ��ł��傤�B

�܂��A�c�M�ɉ�������ɂ́A�ȉ���2�̏������N���A����K�v������܂��B

- �Z��[����\���ނ���

- ���m�𐳊m�ɍs���A�R����ʉ߂��邱��

�c�M���������ɂ��āA�ȉ��ł��킵���������Ă����܂��B

�Z��[���\����

�܂��͏Z��[���ւ̐\���݂��K�v�ł��B

�Z��[���c�M�́A����̋��Z�@�ւŏZ��[���𗘗p���Ă���l�݂̂��_��\�ł��B���������āA�Z��[���ɐ\���܂Ȃ�����A�c�M�̐\���݂��ł��܂���B

���������m���s���R���ɒʉ߂��邱��

�c�M�ɉ�������ɂ́A�܂����m�ȍ��m���s���A���̂����Œc�̐M�p�����ی��̐R�����N���A����K�v������܂��B

���N�̏�Ԃ�����ǂɊւ��āA�^���Ɋ�Â������m���s���܂��傤�B

�������A�R����ʉ߂����Ƃ��Ă��A���ꂾ���Œc�M�Ɏ����I�ɉ��������킯�ł͂���܂���B

�c�M�͏Z��[���̌_��҂݂̂����p�ł���̂ŁA�Z��[�����̂̐R�����ʉ߂��Ă��邱�Ƃ��O��ƂȂ�܂��B

�i6�j�c�M�ɉ����ł��Ȃ��l�����ׂ�4�̑Ώ��@

�c�̐M�p�����ی��i�c�M�j�̉����́A�Z��[�����_��ۂ̊�{�����Ƃ��ċ��߂��܂��B

�������A���N��̖�肪����ꍇ�A�c�M�ւ̉���������ꍇ������܂��B

�c�M�։����ł��Ȃ��ꍇ�̑Ώ����@�Ƃ��āA�ȉ���4�̕��@���l�����܂��B

- ���C�h�c�M�̊��p

- ���N�f�f�ɂ�莝�a�̎������ؖ����čĐ\���݂��s��

- �z��҂̖��`�ł̐\���݂���������

- �c�M��K�v�Ƃ��Ȃ��Z��[���̃v������I��

�ȉ��A�c�M�ɉ����ł��Ȃ��������̂����4�̑Ώ��@�ɂ��ĉ�����܂��B

�@���C�h�c�M�𗘗p����

���C�h�c�M�́A��ʒc�M�Ɣ�r���Ĉ������ɘa���ꂽ�c�M�ł��B

�O�q���Ă��܂����A���C�h�c�M�̓����Ƃ��āA���a�����̌��N��̖��ŕW���̒c�M�̐R���ɒʂ�Ȃ��l���A���C�h�c�M�ł���Ή����ł���\��������܂��B

���̔��ʁA���C�h�c�M�͈������ɘa����Ă��邽�߁A���Z�@�ւ̃��X�N���������܂��B���̌��ʁA�ی����������ݒ肳��邱�Ƃ������A��ʓI�ɂ͔N�Ԃ̋����ɔN0.2%~�N0.3%���x�̕ی��������Z����邱�Ƃ������ł��B

�A���N�f�f�Ŏ��a�̊������m�F���������Ő\����

�c�M�̐R���Ŏ��a�������ʼn����s�ƂȂ����l�́A���̎��a���������A���̊��Ԃ��o�߂�����ɍēx�\���ނ��ƂŁA�R����ʉ߂���\��������܂��B

�c�M�ɉ����ł��Ȃ����R�́A��Ɍ��N��̖��ł��B���������āA�����̌��N��̖����N���A����A�c�M�ɉ������邱�Ƃ��ł��܂��B

���a�������������Ƃ��������N�f�f�̌��ʂ��t�̐f�f�����o���邱�ƂŁA�c�M�̐R���ɍēx���킷�邱�Ƃ��������Ă݂܂��傤�B

�B�z��Җ��`�Ő\����

���N��̖��Œc�M�ɉ����ł��Ȃ��ꍇ�A���N��Ԃ̗ǍD�Ȕz��҂̖��`�ŏZ��[����\���ނ��ƂŁA�c�M�̉������\�ɂȂ�ꍇ������܂��B

�v�w�ŋ������������Ă���ꍇ�A�ǂ���̖��`�ŏZ��[����\����ł��A�v�w�̎��������Ƃɕԍς��s�����Ƃɂ͕ς�肠��܂���B

���������āA����̌��N��Ԃ��c�M�̉����̏�Q�ƂȂ��Ă���ꍇ�A��������̔z��҂̖��`�Ő\���ނ��ƂŁA�R����ʉ߂���m�������܂�܂��B

�������A�z��҂̎�����M�p��ԂȂǂ̑������\���łȂ��ꍇ�A�c�M�̐R���̓N���A�ł��Ă��Z��[���̐R���ɒʉ߂��Ȃ��\��������̂ŁA���ӂ��K�v�ł��B

�C�c�M�Ȃ��̏Z��[���\����

�ꕔ�̋��Z�@�ւł́A�c�M��K�{�Ƃ��Ȃ��Z��[������Ă��܂��B�c�M�̉���������ꍇ�A���̂悤�ȏZ��[����I�Ԃ��Ƃ���̕��@�ł��B

�������A�c�M�ɉ��������ɏZ��[���𗘗p����ƁA������̎��Ԃ����������ꍇ�A�Ƒ����Z��[���̕ԍς��p�����Ȃ���Ȃ�Ȃ����X�N�������܂��B

�c�M�Ȃ��̏Z��[���𗘗p����ꍇ�A���̃��X�N���\���ɗ������A�T�d�ɑI�����s���K�v������܂��B

�i7�j�c�M��I�ԍۂɊm�F���ׂ�3�̃|�C���g

�c�M�̕ۏ���e����F�́A���Z�@�ւ��ƂɈقȂ�܂��B�ߔN�A�e���Z�@�ւ͓Ǝ��̖��͓I�ȕی�����邱�Ƃŋ������J��L���Ă��܂��B

�c�M��I�ԍۂɂ͎���3�̎��_�Ŕ�r����Ɨǂ��ł��傤�B

- �ۏ���e�͏[�����Ă��邩

- ����̓��e�͊�]�ʂ肩

- �c�M�����ɂ���ċ�����悹�͂���̂�

�c�M���r����ۂɊm�F������3�̃|�C���g�����킵��������Ă����܂��B

�@�ۏ���e�͏[�����Ă��邩

�c�M�̓��e��I�ԍہA�܂������̊�]��j�[�Y�ɍ��v���Ă��邩���m�F���邱�Ƃ��d�v�ł��B

�c�M�̊�{�I�Ȗ����́A�_��҂����S�����ꍇ�⍂�x��Q��������ۂɁA�Z��[���̎c����ۏႷ�邱�Ƃł��B

�������A��̓I�ȕۏ�̓��e�͋��Z�@�ւ�I������v�����ɂ���ĈقȂ�܂��B�Ⴆ�A�ꕔ�̒c�M�ł́A�_��҂��ꎞ�I�ɓ����Ȃ��Ȃ����Ƃ��̋��t���܂܂�Ă���ꍇ������܂��B

�c�M��I�ԍۂɂ́A�ۏ���e�����킵���m�F���A�����̃��C�t�X�^�C���⏫���̃��X�N���l�����āA�ł��K�Ȃ��̂�I�����邱�Ƃ��K�v�ł��B

�A����̓��e�͊�]�ʂ肩

�c�̐M�p�����ی��ɂ́A��{�I�Ȏ��S�E���x��Q�̕ۏ�ɉ����A�l�X�ȓ��ݒ肳��Ă��܂��B

�ȉ��̂悤�ȓ�����Ă��܂��B

- ����ۏ����F����Ɛf�f���ꂽ�ꍇ�ɁA�Z��[���c���̈ꕔ�܂��͑S����Ə�

- 3�厾�a�ۏ����F����A�S���������A�]������3�厾�a�ǂ����ۂɁA�Z��[���c��������Ԃ̕ԍϊz��Ə�

- 8�厾�a�ۏ����F��L��3�厾�a�ɉ����A�����������A���A�a�A�t�����A�̎����A�����������ǂ����ۂɁA�Z��[���c��������Ԃ̕ԍϊz��Ə�

�e����̏ڍׂ�����́A���Z�@�ւ�v�����ɂ��قȂ�܂��B

�����lj�����ƁA�ی������������悹����邱�Ƃ������̂ŁA��p�ƕۏ���e�̃o�����X���l�����đI�ԕK�v������܂��B��]����ۏ���e�ƁA����ɂ�����R�X�g���r�������A���g�̃j�[�Y�ɍ������c�M��I�т܂��傤�B

�B�c�M�����ɂ������̏�悹���Ȃ���

�c�M�̉������A�Z��[���̋����ɓ���̕ی�������悹����邩�ǂ����́A���ӂ��ׂ��d�v�ȃ|�C���g�ł��B

�ԍς̍ۂ̗������S���y���������̂ł���A������悹�����Ȃ��A�������͖Ə��������Z�@�ւ�I�ԂƗǂ��ł��傤�B

����𑽂��g�ݓ����ƁA���̕��ی�������悹�����X��������̂ŁA�K�v�ȕۏ�Ƌ�����悹�̃o�����X���l�����Ȃ���A���Z�@�ւ�I�т܂��傤�B

�i8�j�Z��[���̒c�M�ɂ��Ă悭���鎿��

�Z��[���̒c�̐M�p�����ی��ɂ��āA�悭���鎿������Љ�Ă����܂��B

�c�M�̖ƐӂƂ͉��ł����H

�c�M�̖Ɛӏ����Ƃ́A�_��҂����S�⍂�x��Q�Ɋׂ����ꍇ�ɂ��A�ی������x�����Ȃ�����̏��w���܂��B

�Ɛӏ����͌_����e�ɂ���ĈقȂ�܂����A�T�^�I�ȃP�[�X�Ƃ��Ĉȉ��̂悤�Ȏ��Ⴊ�l�����܂��B

- �ی�������1�N�ȓ��̎��E

- ���m���̋��U�̐\��

- �̈ӂɂ�鍂�x��Q

- �ۏ�J�n�O�̏��Q�⎾�a�������ł̍��x��Q

- �푈��ϗ��ɂ�鎀�S�⍂�x��Q

- ���\�ړI�ł̒c�M����

- �����҂��\�͒c�W�҂┽�Љ�I���͂ɊY������ꍇ

- �Z��[���̕ԍϏ�������炸�A�ԍς�������ꍇ

���m�ɍ��m���A�Z��[���̕ԍς�K�ɍs���Ă���A�ƐӂƂȂ�A�ی������x�����Ȃ��\���͒Ⴍ�Ȃ�܂��B

�y�A���[����A�э��Ń��[����g�ꍇ�c�M�͂ǂ��Ȃ�܂����H

�y�A���[���́A�v�w�����ꂼ��ʁX�ɏZ��[���𗘗p����������w���܂��B���̕��@�ł̎ؓ���ɂ��A�e���̃��[�����z���c�M�̕ۏ���z�ƂȂ�܂��B

����A�A�э��́A�v�w������̃��[���ɂ��āA�����őS�z�̕ԍϐӔC���������ł��B���̏ꍇ�A�c�M�̕ۏ���e����z�̎戵���͋��Z�@�ւɂ���ĈقȂ�܂��B

�ǂ��炩����̍��҂̂ݒc�M�ɉ����ł���P�[�X�A�e�X�̊�����ݒ肵�Ēc�M��������P�[�X������܂��B

�܂��A�u�v�w�A���c�M�v�𗘗p����ƁA������̍��҂��ۏ�ΏۂƂȂ�܂����A��������悹�ƂȂ邱�Ƃ������Ȃ�܂��B

�Z��[���̕ԍς�ؔ[������c�M�_��͂ǂ��Ȃ�܂����H

�Z��[���̕ԍς������ԑ�ƁA�����̗��v���r������\��������܂��B

�����̗��v�Ƃ́A���ҁi�Z��[���̏ꍇ�͋�s�Ȃǂ̋��Z�@�ցj�����ҁi�_��ҁj�ɑ��āA�ؓ����z�����ĕԍς���Ƃ���������^���Ă��邱�Ƃ��w���܂��B���̓������r������ƁA�����ԍς̌����������A�ꊇ�ł̕ԍϋ`�����������܂��B

���̏ł͒c�M���������A������̎��Ԃ��������Ă��ۏ�͎��܂���B

�ʏ�A�����̗��v���r��������A�ۏ؉�Ђ����Z�@�ւɑ����ĕԍς����{���܂��i��ʕٍρj�B���̌��ʁA�_��҂͒��ڕۏ؉�Ђւ̕ԍς����߂��邱�ƂɂȂ�܂��B

�����āA���̒i�K�Ŋ��ɒc�M�͌��͂������Ă��邽�߁A�ۏ؉�Ђɑ���ԍϒ��ɉ������N���Ă��A�Z��[���̖Ə��͎��܂���B

������̎��Ԃɂ��Ȃ��āA�Z��[���̕ԍς�ؔ[���Ȃ��悤�\���ɒ��ӂ��܂��傤�B

�Z��[���̎؊����������ꍇ�ɒc�M�͈����p���܂����H

�Z��[���̎؊���������ꍇ�A�V�����I���Z�@�ւ̒c�̐M�p�����ی��i�c�M�j�ɍĉ�������K�v������܂��B

�؊������s���ہA�V�������Z�@�ւł͏Z��[���̐R���ƒc�M�̐R���������ɐi�s���܂��B

�����A�ŏ��̏Z��[���𗘗p������ɉ��炩�̕a�C���������ꍇ�A�V�����c�M�̐R���ɒʉ߂ł����A���ʂƂ��Ď؊������̂�����Ȃ�\�����l�����܂��B

�c�M���ق��̕ی��֕ύX���邱�Ƃ͂ł��܂����H

�Z��[�����_���A�r���Œc�̐M�p�����ی��i�c�M�j��ύX���邱�Ƃ͂ł��܂���B

���Ɍ_���c�M�̓��e��r���ŕς��邱�Ƃ�A�����lj��E��邱�Ƃ��F�߂��Ă��܂���B����ɁA��x�c�M����Ă��܂��ƁA���̌�̍ĉ�����������Ȃ����Ƃ���ʓI�ł��B

���̂��߁A�Z��[�����_��ۂɂ́A�c�M�̏ڍׂ����ɂ��ď\���ɗ������A����̂Ȃ��悤�T�d�ɑI�����邱�Ƃ��d�v�ł��B

�i9�j�܂Ƃ߁b�Z��[���̒c�̐M�p�����ی��͎����ɍ�����������I�ڂ�

�Z��[���c�̐M�p�����ی��́A�_��҂����S�܂��͍��x��Q�̏�ԂɂȂ����ꍇ�ɁA�Ƒ��ɏZ��[���̕��S���c�����A�Z��݂̂��c�����Ƃ��ł���֗��Ȑ��x�ł��B

�c�M�Ȃ��ł̏Z��[�����ꕔ����Ă��܂����A�Ƒ��̈��S�ƈ��S���l������ƁA�c�M�t���̏Z��[���̑I��������ق����ǂ��Ƃ�����ł��傤�B

����ɁA�c�M�ɂ͑���ɂ킽������lj����邱�Ƃ��\�ł��B�����̓�����e��A���̂��߂̒lj��ی����A�����ւ̉e���͋��Z�@�ւɂ���ĈقȂ�܂��̂ŁA�K�v�ȕۏ����������ƌ��ɂ߁A�����̏ɍœK�Ȃ��̂�I�Ԃ悤�S�����܂��傤�B

���ڃJ�e�S�����[�h

�C�ɂȂ�J�e�S�����[�h����

�m�肽�������݂��悤