投資信託の基礎知識

(分配金について)

分配金のしくみ

投資信託の分配金は、各投資信託の決算ごとに、あらかじめ定められた分配方針に基づき、一定のルールに従い投信会社が支払いを行います。分配金の受取方法は各投資信託の決算頻度によって「毎月分配型」、「隔月分配型」、「年2回分配型」などのいろいろな種類に分けられます。

投資信託の分配金は、預金の利息と異なり、投資信託の純資産から支払われます。そのため分配金が支払われると、その金額相当分、基準価額は下がります。なお、分配金の有無や金額は確定したものではありません。

- 純資産とは、投資信託が保有する株式・債券・現金等から負債を差し引いた金額です。

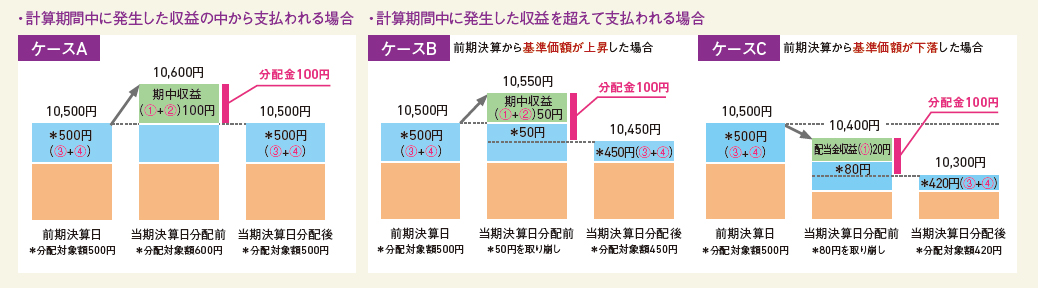

分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。また、分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。

分配金は、分配方針に基づき、以下の分配対象額から支払われます。

①配当等収益(経費控除後)、②有価証券売買益・評価益(経費控除後)、③分配準備積立金、④収益調整金

上図のそれぞれのケースにおいて、前期決算日から当期決算日まで保有した場合の損益を見ると、次のとおりとなります。

ケースA分配金受取額100円 + 当期決算日と前期決算日との基準価額の差0円 = +100円

ケースB分配金受取額100円 + 当期決算日と前期決算日との基準価額の差▲50円 = +50円

ケースC分配金受取額100円 + 当期決算日と前期決算日との基準価額の差▲200円 = ▲100円

★A、B、Cのケースにおいては、分配金受取額はすべて同額ですが、基準価額の増減により、投資信託の損益状況はそれぞれ異なった結果となっています。このように、投資信託の収益については、分配金だけに注目するのではなく、「分配金の受取金額」と「投資信託の基準価額の増減額」の合計額でご判断ください。

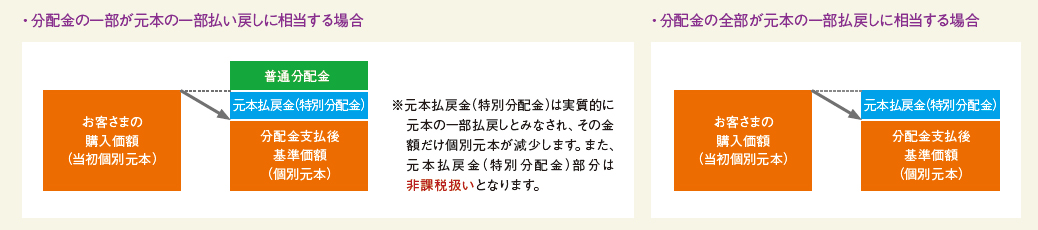

普通分配金:個別元本(お客さまのファンドの購入価額)を上回る部分からの分配金です。

元本払戻金(特別分配金):個別元本を下回る部分からの分配金です。分配後のお客さまの個別元本は元本払戻金(特別分配金)の額だけ減少します。

個別元本:分配金や換金時の税金を計算するうえでの税法上の元本です。当初個別元本は投資信託に投資したときの購入価額のことをいい、追加購入した場合(分配金の再投資分で購入する場合も含む)、元本払戻金(特別分配金)を受け取った場合に個別元本は修正されます。

| 普通分配金 | 個別元本(お客さまのファンドの購入価額)を上回る部分からの分配金です。 |

|---|---|

|

元本払戻金 (特別分配金) |

個別元本を下回る部分からの分配金です。分配後のお客さまの個別元本は、元本払戻金(特別分配金)の額だけ減少します。 |

| 個別元本 |

分配金や換金時の税金を計算するうえでの税法上の元本です。 当初個別元本は投資信託に投資したときの購入価額のことをいい、追加購入した場合(分配金の再投資分で購入する場合も含む)、元本払戻金(特別分配金)を受取った場合に個別元本は修正されます。 |

分配金のよくあるご質問

「分配金あり」と「分配金なし」の

メリット・デメリットは?

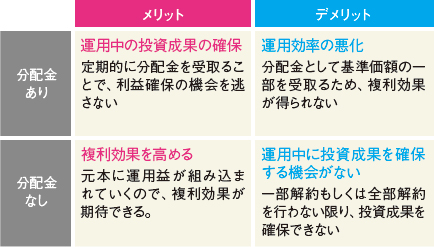

「分配金あり」と「分配金なし」それぞれメリット・デメリットがあります。運用の目的・ニーズに応じて選択しましょう。

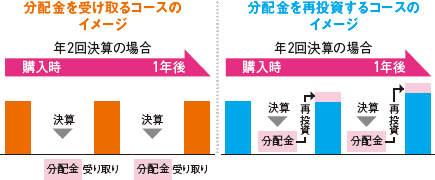

「分配金受取」と「分配金再投資」

コースの違いは?

「分配金受取」コースは、決算時に支払われる分配金をその都度現金で受け取り、「分配金再投資」コースは、分配金を無手数料で同一投資信託の購入に充てます。コースの選択にあたっては、主に運用成果の一部を現金化していくか、もしくは長期的に再投資の複利効果を期待するかを比較検討することになります。

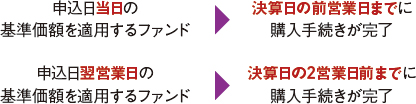

分配金に間に合うように申し込みたい!

分配金は決算日に支払われるため、決算日にファンドを保有している必要があります。

- ただし、購入後すぐに受け取る分配金は元本払戻金(特別分配金)である可能性が高く、購入後すぐに一部解約することと同じ状態になってしまいます。

分配金を再投資したら投資資産は増える?

分配金は運用資産から払出され、再投資はそれをもとに戻すという流れになります。再投資により口数は増えますが、資産価値としては、分配前と分配金再投資後で変化はありません。(分配金に税金がかかった場合、その分資産価値は減少します)

投資信託に関するご注意事項

- 投資信託は、預金商品ではなく、元本の保証はありません。

- 投資信託の基準価額は、組入れ有価証券等の値動きにより変動するため、お受取金額が投資元本を割込むリスクがあります。外貨建て資産に投資するものは、この他に通貨の価格変動により基準価額が変動するため、お受取金額が投資元本を割込むリスクがあります。これらのリスクはお客さまご自身が負担することになります。

- 投資信託は、預金保険の対象ではありません。

- 当行で販売する投資信託は、投資者保護基金の対象ではありません。

- 当行は、投資信託の販売会社です。投資信託の設定・運用は投資信託委託会社または海外の投資顧問会社が行います。

- 投資信託をご購入の際は、最新の投資信託説明書(交付目論見書)を必ずご覧いただき、内容をご確認のうえ、ご自身でご判断ください。

投資信託に係るお客さまの負担となる主な費用

| 申込時に 直接負担 いただく 費用 |

申込 手数料 |

申込価額 × 3.85%(税抜3.5%)以内 |

|---|---|---|

| 解約時に 直接負担 いただく 費用 |

信託財産 留保額 |

解約請求受付日の基準価額 × 1.0%以内

|

| 保有 期間中に ファンドが 負担する費用 (間接的に 負担 いただく 費用) |

信託報酬 |

総資産額の年2.42%(税抜 年2.2%)以内

|

| その他の 費用 |

上記のほか、ファンドでは売買委託手数料、監査報酬、組入資産の保管等に要する諸費用、先物取引・オプション取引等に要する費用、投資するファンドの信託報酬等を負担しております。 |

- お客さまにご負担いただく費用等の合計額については、ファンドやお申込代金、保有期間等に応じて異なりますので、表示することができません。詳しくは投資信託説明書(交付目論見書)をご覧ください。

【2019年10月1日改定】

商号等

株式会社 池田泉州銀行

登録金融機関 近畿財務局長(登金)第6号

加入協会

日本証券業協会、一般社団法人金融先物取引業協会

お問合わせ・ご相談はこちら

店舗で相談する